Máte investice do akcií, podílových fondů nebo jiných cenných papírů a řešíte jejich přeskupení nebo odkoupení? Pak se vám může hodit vědět, jaké jsou vaše povinnosti při zdanění výnosu z investic neboli „úplatný převod cenných papírů“.

Zjednodušeně řečeno se řídíme tzv. časovým testem. To znamená, že daňové přiznání nemusíme řešit, pokud investice běží déle než 3 roky a zároveň výše odkupu je nižší než 100.000 Kč v daném kalendářním roce na jednoho poplatníka.

Kdy jste osvobozeni od daně?

- Když vybíráte/přesunujete méně než 100.000 Kč. Tedy při výběru 99.999 Kč nemusíte podávat daňové přiznání. NEBO

- Když jsou peníze zainvestovány déle než tři roky. Nepočítá se datum sjednání smlouvy, ale datum realizace investice.

Když se do limitu 100 000 Kč nevejdete, přichází ke slovu časový test. A díky němu už můžete z celkové částky „ke zdanění“ vyloučit právě to, co jste prodali po víc než třech letech. Všechno ostatní bude „předmětem daně“. Citován zdroj: Penize.cz

Jedná se o celkový objem prostředků poplatníka v daném kalendářním roce, nikoliv jen o jednotlivou transakci! Tzn. např. když jste 17. 11. 2020 odkoupili 50 tis. z akcií (např. Avastu nebo Pilulky), 30 tis. z konzervativního fondu (např. Uniqa CZK konto) a 20.500 z dluhopisového fondu, tudíž celková částka je 100.500, pak je třeba prověřit, zda byl splněn časový test. Pokud byly investice nakoupeny před 17.11.2017, pak není třeba tento příjem 100.500 uvádět v daňovém přiznání za rok 2020. Pokud by časový test nebyl splněn např. u Avastu, přesto je třeba dodávat daňové přiznání, neboť celkový odkup byl vyšší než sto tisíc v kalendářním roce.

“V tomhle případě je klíčový ten celkový příjem přesahující 100 tis. CZK – takže klient musí výnos u Avastu uvést do daňového přiznání, i když jejich akcie prodal jen za 50 tis. CZK.” říká pro upřesnění Lucie Simpartlová.

Nerozhoduje tedy výnos, ale výše odkupované částky. Do daňového přiznání vstupuje celá částka, tedy nejen to, co jde nad limit 100 tis. Při odkupu 105.000 se řeší zdanění z celé částky, nikoliv jen z pěti tisíc.

Nemůže za mě pořešit daň přímo investiční společnost?

Bylo by to krásné, ale bohužel ne. Daňovou povinnost má klient sám, investiční společnosti nic nesráží. Jinak je tomu u běžného/spořícího účtu, u stavebního spoření, investičního životního pojištění. Tam je daň srážena automaticky přes konkrétní finanční institutci (banka, pojišťovna, stavební spořitelna).

Jak je to u právnických osob nebo fyzických osob investujících v rámci podnikání?

Bez možnosti osvobození, jejich příjmy z investic vstupují do daňového přiznání vždy.

Ale co když mám pravidelnou investici?

Použijeme FIFO (First In, First Out). To znamená při otázce zdanění neberu investice, které tam doputovali před více než třemi roky. Vztahuje se tedy na poslední investice (za posledních 36 měsíců).

Příklad: Investor Josef po tři roky na začátku každého roku nakoupí 150 podílových listů. Celkem tedy drží 450 podílových listů. V 5. roce se rozhodne 300 podílových listů prodat. Jak investici zdaní? 150 PL z prvního roku klient drží už 4 roky, časový test tedy splnil. Dalších 150 PL nakoupil před 3 roky a časový test také splnil. Tím se dostáváme na 300 prodaných PL a výsledná daň ze zisku bude v tomto případě nulová.

Tento postup se uplatní i při dlouhodobých pravidelných investicích. Určitá daňová povinnost ale může vzniknout typicky na konci programu, když klient jednorázově vybere úspory a prodá tedy i PL nakoupené v posledních třech letech. Zdroj: Partners Financial Services.

Co když jsem neměl výnos, musím i tak podávat daňové přiznání? Ano, i když daň bude nulová.

100 tis. je myšlen výnos nebo výběr? Opravdu výběr, tedy částka, kterou odkupuji a nechám si poslat na účet.

Musím danit, i když dělám jen přeskupení portfolia…? Ano. I převod z jednoho podílového fondu do druhého v rámci jedné investiční společnosti bude příjmem z úplatného převodu cenných papírů. I v tomto případě řešíme, zda nebude převod osvobozen od daně.

Detaily v článku na Penize.cz: Prodali jste akcie nebo podílové listy. Co teď s daněmi?

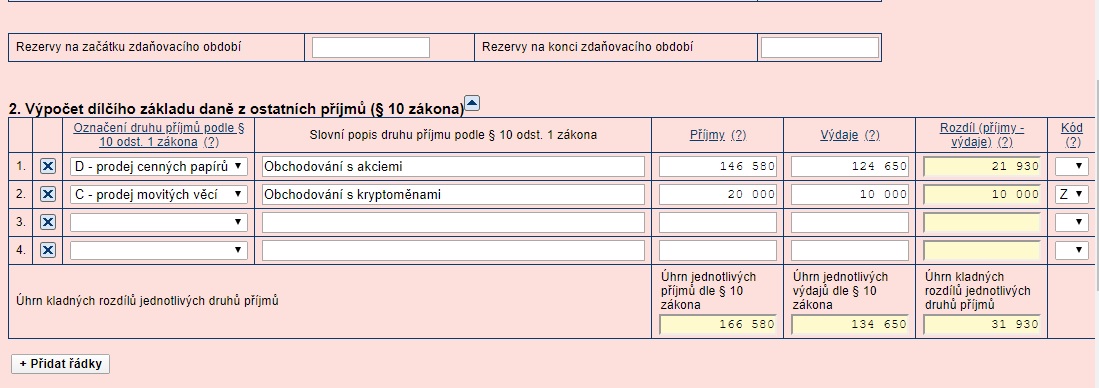

Příjmy z „úplatného převodu cenných papírů“ se uvádějí v dílčím základu daně jako Ostatní příjmy – podle § 10 zákona o daních z příjmů.

Zdroj: iHned.cz

Co uvádím do daňového přiznání?

Příjmy (kolik odkupuji), Výdaje (kolik jsem vložil včetně případného vstupního poplatku), a Rozdíl (zisk). Daň z příjmu 15 % se vypočte právě z Rozdílu.

Jak je to s daněním při prodeji kryptoměn?

Zde žádné osvobození ani časový test nepanuje. Tudíž danit by se měl jakýkoliv zisk/výnos. Detaily zde: Vydělali jste na bitcoinu? Před daní vás nezachrání ani čas.

Konkrétní dotazy poradců. Odpovídají investiční analytici/správci.

Dotaz 1: Neznámý autor

“Klient má investiční smlouvu pět let. Teď chce odkoupit všechny podílové listy – pravidelná platba je 3000,- Kč/m . Co se týká daní je to tak, že 2 roky x 12 x 3000,- = 72.000,- Kč má automaticky osvobozeno od daní (časový test)? Plus 3 roky x 12 x 3000 = 108.000,- . Když by vybral ne 108, ale 100 tis. Neměl by danit, je to tak? Zeptám se i jinak: co je déle než 3 roky tak se neřeší kvůli časovému testu a pak mohu použít to 2. pravidlo, max 100 tis/ rok na rodné číslo všech odkupů . Je to tak?”

Lucie (investiční společnost PIS):

“Podívejte se na to spíš opačným postupem – pokud je suma prodaných CP (cenných papírů) v rámci jednoho roku nižší než 100 tis CZK, tak časový test neřešíte. Pokud je to přes 100 tis. CZK, tak je třeba zjistit, které CP byly drženy dobu kratší než 3 roky, a jen u těchto výnos zdanit. U pravidelných investic je třeba řešit každý jednotlivý nákup zvlášť, nejde např. o datum založení smlouvy.”

***

Dotaz 2, Jaroslav:

“A opravdu se peníze přelité z jedněch investic do druhých berou jako “novy” příjem? Vždyť je klient ve skutečnosti nerealizuje, např. na běžný nebo spořící účet, odkud je může snadno vytáhnout. Vždyť přece když se mění investiční životní pojištění, tak se to taky bere, a že není třeba dodaňovat…diky.”

Petr (PIS):

“Dobrý den, Jardo. U cenných papírů se nebere v potaz objem peněz, které klient získal prodejem jedněch, a aniž by prošly jeho bankovním účtem je zainvestoval do jiných. Výměna je technicky prodej a nákup cenných papírů a při prodeji a otázce zdanění se řeší ISIN, počet kusů, datum a cena nabytí a datum a cen prodeje.”

***

Dotaz 3: Petr K.

“Dobrý den – výstupní poplatek bude činit 1%, odkup je realizován rychle, 2 pracovní dny po datu doručení jsou odeslány prostředky na účet klienta. Bude zde 15% daň?”

Lucie (PIS)

“Dobrý den, žádná srážková daň není s odkupem spojena, klient má daňovou povinnost v případě, že prodává CP držené dobu kratší než 3 roky a navíc objem příjmů z jakýchkoliv prodaných CP v rámci zdaňovacího období přesáhne 100 tis. Kč.”

***

Dotaz 4, Radim:

“Dobrý den, když chce klient na odkoupit ze svých jinde vložených cca 80.000, které má déle jak 3 roky zainvestované (pravidelně tam nepřiinvestovává)…. chce vložit do PIS, ale během letoška už odkup ALE zase z jiných fondů, než tohoto kde má těch 80.000, dělal… bude muset danit výnos z těchto 80.000, když splnil u těchto 80tis. 3letý daňový test, ale z jiných svých fondů už vybíral a celková suma všech odkupů v tomto roce (ze všech jeho fondů) by pak překročilla 100tis…. netuším zda nepletu více věcí do jedno… jde o o to zda musí/nemusí danit z těch 80tis. Děkuji za reakci.”

Klára (PIS):

“Kdo daňové přiznání ze zisku na akciích podávat nemusí?

Jako fyzická osoba máte dvě možnosti, jak se vyhnout placení daně ze zisků plynoucích z prodeje akcií, respektive jak být od daně osvobozen. Dle § 4 zákona o dani z příjmu se jedná o tzv. časový test a úhrn příjmů do 100 000 Kč.

Časový test splníte, pokud mezi nabytím a převodem (prodejem) cenných papírů uplynou alespoň 3 roky. Potom jste od daně osvobozeni a daňové přiznání podávat nemusíte. Všechny zisky jdou tedy přímo na váš účet a to “v čistém”.

Pozor, před rokem 2014 byl časový test pouze 6 měsíců a tato informace je pořád „zažitá“, ale již není pravdivá. Tříletý časový test můžete zkrátit jen o dobu, po kterou byl cenný papír ve vlastnictví zůstavitele, který byl příbuzným v řadě přímé nebo manželem/manželkou.

Posledním „chytákem“ může být situace, kdy akcie vícekrát odprodáváte a znovu nakupujete. V tomto případě se používá metoda FIFO – first in, first out. Znamená to, že ty cenné papíry, které jste nakoupili jako první, tak jako první prodáváte.

Druhou možností je situace, kdy úhrn příjmů u jednoho poplatníka nepřekročí částku 100 000 Kč v rámci jednoho zdaňovacího období. Jakmile tuto částku překročíte, daníte veškeré příjmy (nejen příjmy nad 100 000 Kč).

Zde je potřeba upozornit, že se bavíme o příjmech, nikoliv o zisku. Příjem je veškerá částka, kterou z převodu (prodeje) akcií získáte. Zisk je částka po odečtení nákladů (rozdíl mezi prodejní a nákupní cenou).

Pokud jste tedy v posledních 3 letech koupili akcie za 100 000 Kč a prodali je alespoň za 100 001 Kč, již daňové přiznání podávat musíte.”

*****

Dotaz 5, Petr: “Dobrý den, potřebujeme vložit peníze pro právnickou osobu (s.r.o.) cca 1.000.000 je možno?”

Petr (PIS):

“Dobrý den, Dane, ano lze. Počítejte s větší náročností na dokumentaci – podle typu PO potřebujeme výpis z OR, formuláře oprávněného zástupce a identifikace skutečného majitele, jinde to mohou být zápis z jednání, jinde stanovy. Doporučím vám také před uzavřením smlouvy komunikovat s investiční společností, abyste si upřesnili potřebné dokumenty – podle typu PO a vy jste tam nemusel chodit vícekrát.”

***

Dotaz 6:

“Dobrý den, jak je to s daňovým testem, když má klient smlouvu 7 let, investuje pravidelně 2.000 Kč, nyní má na smlouvě cca 180tis a chceme vše prodat a větší část investovat do PIS a pokračovat v pravidelné investici… tj. bude vybírat více jak 100tis., ale zase smlouva je více jak 3 roky stará (ale investuje pravidelně měsíčně)… jak by to poté bylo s daní? Musel by danit výnosy? Nebo? Děkuji za reakci.”

Lucie (PIS)

“Dobrý den – nerozhoduje délka trvání smlouvy, ale to, kolik let drží klient jednotlivé cenné papíry. Pokud tedy příjem z prodeje jakýchkoliv cenných papírů v rámci zdaňovacího období přesáhne 100 tis. Kč, pak musí klient zdanit výnos z těch CP, které držel dobu kratší než 3 roky. Určitou část tedy v tom konkrétním případě, který zmiňujete, bude třeba uvést v daňovém přiznání.”

Související články

Vydělali jste na bitcoinu? Před daní vás nezachrání ani čas. Zdroj www.penize.cz