Rozhovor se mnou pro E15 ze dne 3.5.2022 s novinářem Danielem Táchou. Odkaz na článek zde. Plný text článku zde:

***

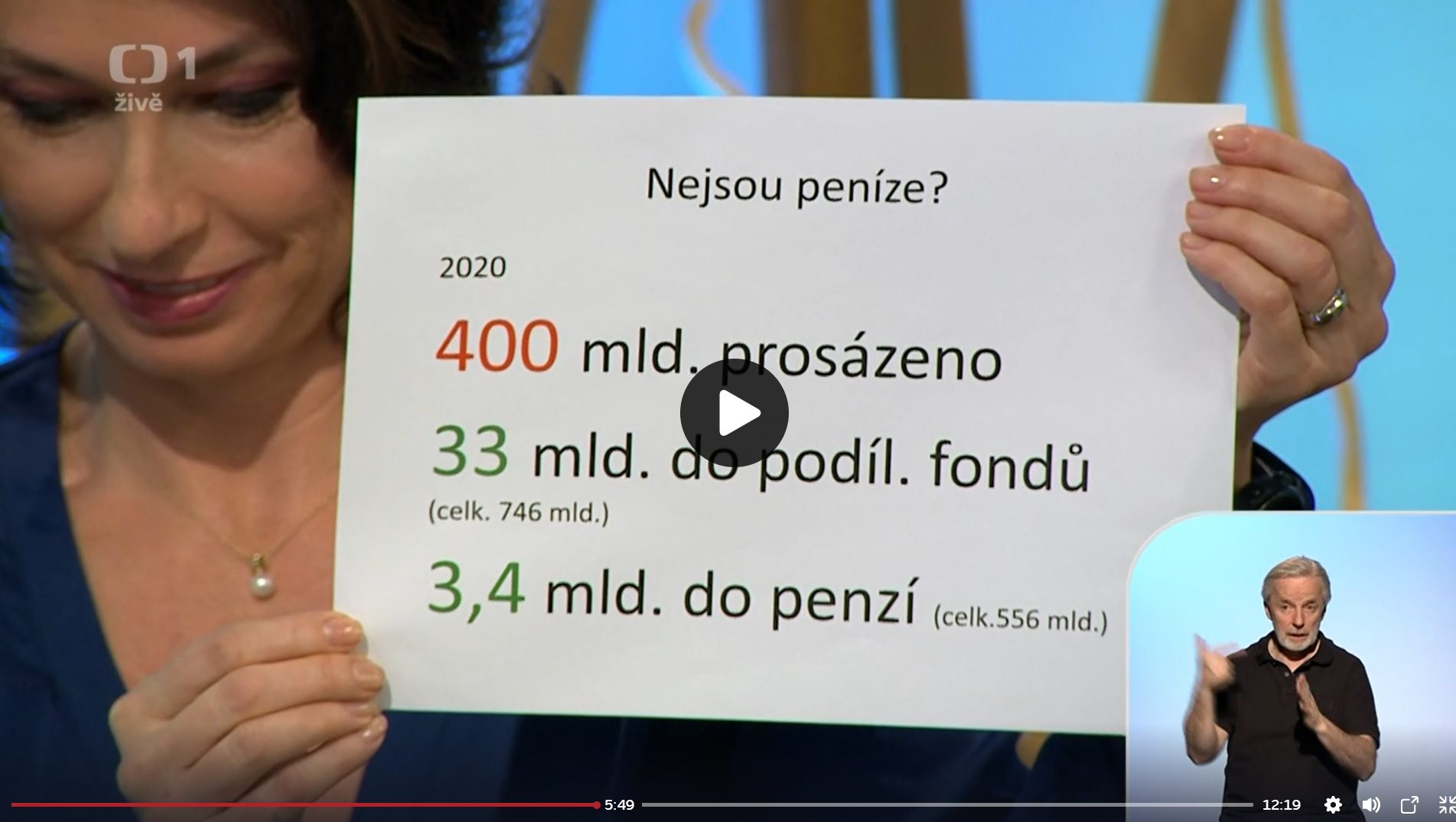

Češi mají ve fondech zhruba 700 miliard korun*, tři biliony drží na účtech a desetinu toho ročně prosázejí se ztrátou skoro padesát procent. „Navíc je tu nejen otázka šance na výhru, ale i toho, zda ji člověk ustojí,“ říká finanční poradce skupiny Partners Jaroslav Gall.

Loni na jaře se stalo něco nečekaného. Snad že ve zpravodajství Novy začali mluvit o inflaci nebo něco podobného. A dokonce i vysloveně konzervativní klienti, kteří se léta bránili investicím do akcií, se o ně najednou začali zajímat. Někteří za mnou i přišli s tím, že už si pořídili nějakou investiční aplikaci a začali nakupovat akcie či kryptoměny.

Co jste jim na to říkal?

Že je to úžasný posun, ale taky že si musejí být vědomi rizik. Takový emoční nákup ve stylu „všichni už to mají, já musím taky“ je dost nebezpečný. Především bez diverzifikace a jen do jednoho aktiva. Asi jako když v roce 2017 lidé, kteří nikdy neinvestovali a nic o investicích nevědí, najednou nakoupili kryptoměny. Když se takto chová velká masa lidí, je třeba zpozornět a možná se radši i stáhnout z trhu. Nejde jen o kryptoměny, v minulosti jsme totéž zažili třeba se zlatem. Že se začíná mluvit o inflaci, je dobře. Vede to k přemýšlení o investicích. Dřív jsem je musel klientům nabízet, teď se na ně ptají sami. Předchozí nezájem až odpor byl dán historickým vývojem. Když se podíváte na statistiky, kolik mají lidé naspořeno, přesněji nainvestováno na penzi, nevypadá pro nás mezinárodní srovnání dobře. Nizozemci měli v roce 2018 naspořeny v přepočtu dva miliony korun, průměr v Evropě je 600 tisíc, a v Česku 60 tisíc korun. Teď začíná zájem růst.

Máme ovšem za sebou léta bez delších poklesů, což se nyní může změnit.

Panika u nezkušených investorů může vznikat snadno, to je pravda. Viděli jsme to u covidu, teď i u války. Další riziko vidím ve snadnosti přístupu na trh. Například mě fascinuje, jak si lidé nakupují kryptoměny, aniž se zajímají o jejich pozadí. Jak jsou chráněni proti krádeži, jak se k takové investici dostanou členové rodiny, když se jim něco přihodí, a podobně. Co se stane, když aplikace prostě přestane fungovat a firma je registrovaná někde na Kypru? Navíc je tu pořád téma sázky na jednu kartu, která se v danou chvíli zdá bezpečná. Řekl byste před lety, že někdy můžete prodělat na Nokii? A kde je dnes? Tyhle chytlavé trendy jsou vždy nebezpečné. Stejně jako absolutní důvěra ve slovo „garance“. Přitom i vydavatel dluhopisů může zkrachovat. Třeba jako Zoot, Kara, Pietro Filipi…

Kde je hranice mezi hraním a investováním?

Je to složité a zároveň jednoduché. Teď jsem hovořil s klientem, který je hodně zaměřený na ESG, firmy, které se chovají přátelštěji k životnímu prostředí i k lidem. Vysvětloval jsem mu, jaká jsou v tom segmentu rizika. Protože on chtěl celou částkou jít velmi úzce například do větrných elektráren. Ale co když přijdou nové objevy a energetika se vydá jiným směrem? Pořád je třeba diverzifikovat. Osobně ani nemám jednotlivé akcie a investuji do fondu. Protože v nich rozkládáte riziko. Ale také má jeho manažer možnost reagovat na problémy či změny zaběhlých vzorců. Portfolio musím vždy tvořit s tím, že nemám křišťálovou kouli. Od počátku covidu zažíváme investorsky velmi zajímavé období. Kdo měl diverzifikováno a zainvestováno do akcií, ten vydělával. Ale měl jsem tu klienty, kteří hned po začátku pandemie přišli částečně o příjem a bez konzultace se mnou jako poradcem po propadu prodali akcie. Měli naopak prodat dluhopisy. Naprosto zbytečně realizovali ztrátu 20 procent. Přitom za pár měsíců mohli mít 25 procent zisk. Takže diverzifikovat a nepodléhat populárním trendům a panikám. To platí pořád, jen teď je to zrovna hodně aktuální. Je třeba nebýt naivní a nemyslet si, že budeme chytřejší než trh.

Nemůže se ten, kdo spíš hraje, stát závislým?

Je pravda, že moderní aplikace umožňují kontrolovat stav investic neustále. Může se z toho stát mánie, jako když se někdo neustále dívá na mobil nebo je na sociálních sítích. Ubírá to čas. Mám klienty, kteří se rozhodli investovat s částí portfolia sami. Třeba po roce zjistili, že vydělali, ale zase prodělali, a nakonec došli k názoru, že jim to za ten investovaný čas nestojí. Kdo se chce investování opravdu věnovat, musí mít disciplínu a makat na tom pravidelně.

Jak diverzifikujete?

Standardně dávám do portfolia jeden či dva dluhopisové fondy, jeden nemovitostní, jeden globální, farmacii, rozvíjející se trhy, případně něco dalšího. Váhy záleží na investičním horizontu. Při větší diverzifikaci se nakonec nevyhnete duplicitám. Protože některé akcie jsou ve fondech s různými zaměřeními. Tím chci říct, že i diverzifikace má své limity. Na druhou stranu může být rozdíl ve výnosu a v kolísání i mezi správci. Takže i mezi nimi má smysl peníze rozdělit.

Před časem jste zveřejnil příběh ženy, která se chtěla zajistit na penzi sázením a přišla o čtvrt milionu. Stává se to častěji, že si lidé chtějí pomoci tak rizikovým způsobem?

Naštěstí moc často ne. Tato paní měla velice těžký život. Starala se o postiženou dceru, přivydělávala si po brigádách. Každý měsíc sázela dva tisíce korun. Sem tam něco málo vyhrála, ale celkově za deset let prosázela okolo 240 tisíc. Jsem rád, že se mi podařilo ji přesvědčit, aby si začala peníze odkládat jinak. Po deseti letech má ve fondu okolo 280 tisíc. Roční výnosy, i když šlo o fond s převládající dluhopisovou složkou, dosáhly 2,48 procenta.

Znáte takových případů víc?

Osobně jsem jich moc nepotkal. Na druhou stranu Češi ročně prosázejí okolo 400 miliard korun s průměrnou ztrátou skoro 50 procent. Do sázek dají více než desetkrát tolik co do investic. Ale nesmyslné finanční chování se netýká jen nás. Čtyři z deseti fotbalistů z Premier League do pěti let od skončení kariéry zbankrotují. Po patnácti letech je to dokonce osm z deseti. Jejich průměrný plat se pohybuje ve statisících korun týdně. Jen málokdo to ustojí. Takže se nabízí nejen otázka, jaká je šance vyhrát v hazardu, ale také kdo ustojí případnou výhru, aby se nakonec neobrátila proti němu. Češi mají ve fondech kolem 700 miliard korun a na účtech asi tři biliony. A deset procent z toho ročně prosázejí. Kdyby ubrali na půlku, je to strašně peněz. Přitom každý desátý člověk je v exekuci.

Když někdo investuje tak, že to vypadá spíš jako sázka, jak reagujete? Snažíte se to zakomponovat do portfolia, necháte to mimo ně, nebo se snažíte daného člověka přesvědčit k prodeji?

Spíš zakomponovat do portfolia. Protože nemůžete jít úplně proti přesvědčení klienta. Jsou to jeho peníze a odpovědnost. Teď za mnou přišla paní s firemním dluhopisem realitní kanceláře. Dala tam polovinu svých peněz. Jde o stabilní společnost, ale nikdy nevíte, co se může stát. Dát tam polovinu úspor je riskantní, a pokud výnos dělá pět procent, není to adekvátní vůči riziku. Takže jsem jí poradil nechat si tyto papíry do splatnosti a pak si koupit třeba realitní fond, který jí dá podobný výnos s mnohem nižším rizikem.

Co třeba neregulované nástroje?

Pokud se někdo zamiluje do nějakého příběhu, prosím. Je to ale spekulace. Do takového hraní patří řekněme pět deset procent úspor. S vědomím, že to nemusí dopadnout dobře. Pokud to opravdu chce, prosím, ale jako hraní, ne investování.

A fondy kvalifikovaných investorů?

Ty jsou regulované, ale mají uvolněné limity. Přičemž některé jdou třeba do nemovitostí, ale jiné také do start-upů. Nedávno jsem pro klienty realizoval nákup fondu fondů kvalifikovaných investorů. To se mi hodně líbí. Protože abyste diverzifikoval řekněme mezi průmysl, zemědělskou půdu, vodík, start-upy a podobně, potřeboval byste minimálně čtyři až pět milionů. Tenhle fond ale diverzifikuje za vás. Navíc jde mimo akcie, například do zemědělské půdy, průmyslových nemovitostí a vůbec reálných aktiv. Část je i do firem, jež už vyrostly z úplných počátků do větší stability. Takto rozložené riziko se mi hodně líbí a začít můžete od jednoho milionu.