Rozhovor pro E15, originální text zde.

***

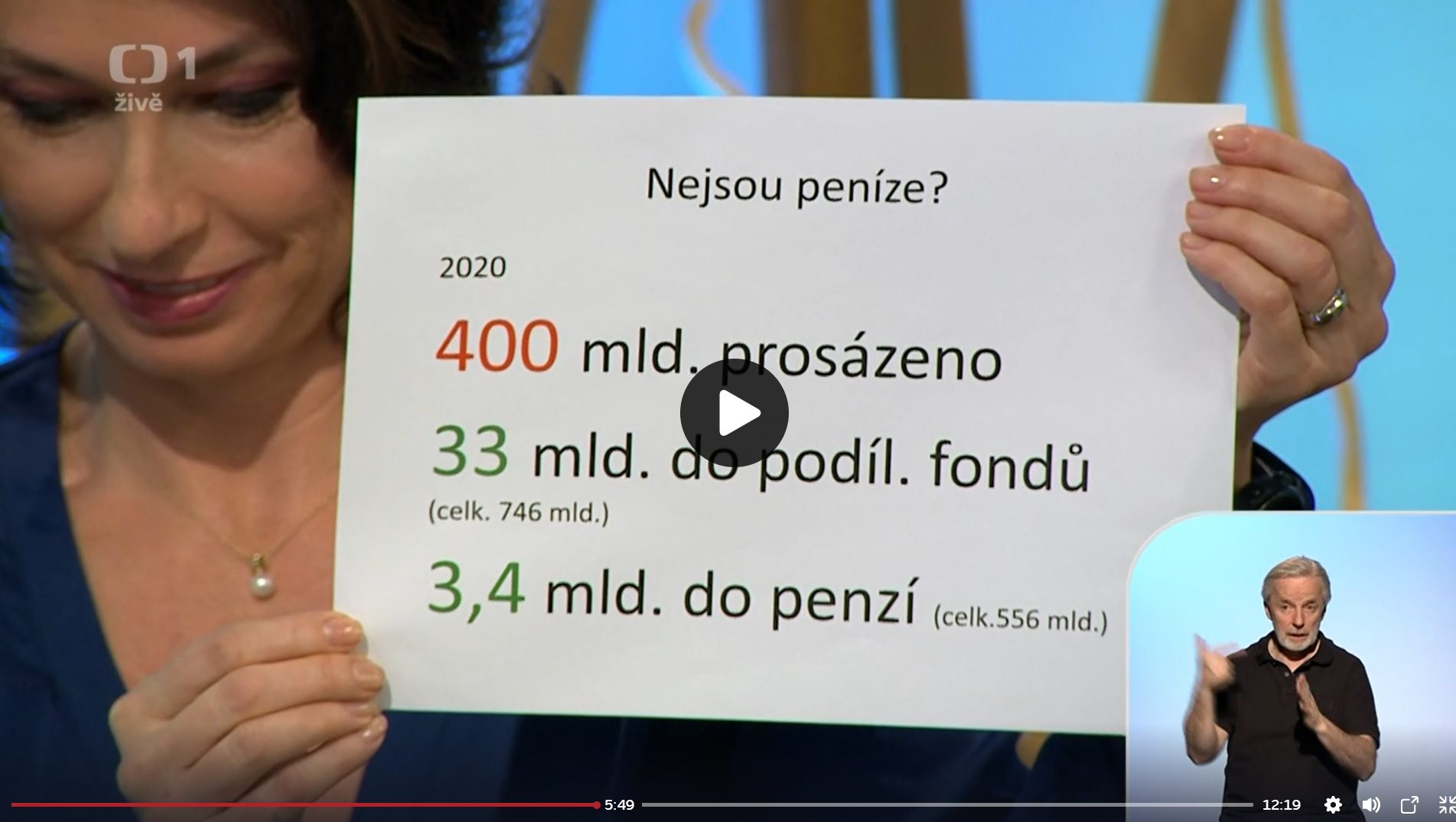

Lidé se v době rychle rostoucí inflace více zajímají o zajištění na dobu penze. Přibývá účastníků v penzijním spoření se státním příspěvek, roste objem financí investovaných do podílových fondů. A na trhu spořicích finančních produktů si své místo stále drží i stavební spoření.

Jako příklad uvádí příběh jedné z jeho klientek, kuchařky ve školní jídelně, která se pokoušela zmnožit své volné peníze tím, že každý měsíc po dobu deseti let sázela na výhru v loterii. A věřila, že jí to jednou vyjde.

„Zhruba od roku 2000 jsem začala měsíčně tipovat čísla v loterii, pravidelně vždy za dva tisíce korun,“ říká klientka finančního poradce, která už si dnes užívá penzi.

Na otázku, co ji k tomu přimělo, odpovídá, že si chtěla zkrátka nějak zajistit přilepšení na stáří. A dva tisíce korun byla hraniční částka, která jí z měsíčního příjmu akorát zbývala. Aby měla peníze na sázky, víkendy trávila ranními směnami jako pomocná síla v kuchyni hotelového provozu.

„V loterii jsem čas od času vyhrála několik stovek korun. Několikrát se mi dokonce zadařilo a šla jsem si vyzvednout i několik tisíc korun,“ říká s tím, že nejvyšší výhra za deset let sázení byla čtyři tisíce korun.

První rada byla přestat sázet

„Když ke mně klientka přišla, že se snaží, ale nemá žádné úspory na stáří, nebylo těžké jí vysvětlit proč,“ vzpomíná na první setkání se sázející klientkou Jaroslav Gall.

„Za deset let prosázela zhruba 240 tisíc korun, přičemž její výnos z výher byl necelých 12 tisíc korun,“ dodává s tím, že čistě technicky nahlédnuto finanční ztráta klientky činila zhruba 94 procent. A to při pravděpodobnosti výhry v oblíbené loterii v poměru jedna ku čtrnácti milionům.

Finanční poradce klientce navrhl, aby přestala sázet a peníze si prozatím nechávala na spořicím účtu, jehož výnos v té době pokrýval inflaci.

„V prosinci roku 2010 jsme si plácli. Od té doby začala klientka posílat každý měsíc dva tisíce korun namísto sázkařské společnosti do podílového fondu s konzervativní investiční strategií,“ dodává finanční poradce.

O deset let později šla klientka poradce Galla do penze. A byla spokojena. Po deseti letech pravidelného dvoutisícového vkladu každý měsíc měla na svém účtu částku 288 710 tisíc korun. Přičemž celkový výnos dosáhl bezmála 35 900 korun při průměrném 2,48procentním ročním zhodnocení investice.

„V investorském portfoliu přitom převládaly hlavně dluhopisy a jen velmi málo akcií,“ upřesňuje Jaroslav Gall.

Spořicí účty a termínované vklady

Nejhorší investice je podle odborníků žádná investice. Jinak řečeno, střádat peníze na bankovním účtu nebo doma v pokladničce, kdy peníze leží ladem a jen ztrácí na hodnotě vlivem inflace. O něco mírnější dopady na hodnotu peněz přináší jejich uložení na spořicím účtu, ale ani to není výhra, protože úročení na těchto účtech málokdy pokryje inflaci. Přičemž na konci roku výnos stát prostřednictvím banky ještě poníží o 15procentní daň z výnosu.

Smysluplnější řešení jsou tak termínované vklady. Ty se vyplatí vždy, kdy člověk ví, kdy bude peníze potřebovat zpět, a chce i vědět, kolik jich zpět také dostane.

„U těch krátkodobějších termínovaných vkladů se aktuální roční zhodnocení pohybuje v rozmezí dvou až 3,5 procenta, při pětiletém úvazku pak až do čtyř procent. U výnosu je třeba opět počítat s 15procentní daní z příjmu,“ upozorňuje Jaroslav Gall.

Stavební spoření a investice do fondů

Vyšší výnos s minimálním rizikem pak přináší státem podporované stavební spoření, byť ho mnozí z finančních poradců zavrhují ve prospěch podílových fondů. Ale i tak při započtení nejvyššího možného státního příspěvku dva tisíce korun za rok a připsaného úroku, jenž bývá u většiny spořitelen jedno procento, se u stavebního spoření čistý roční výnos pohybuje kolem 3,5 až 4 procent. To však platí při maximální vložené roční částce 20 tisíc korun.

K dalším státem podporovaným produktům, jež mají sloužit k dozajištění se na stáří, patří penzijní spoření. Výše výnosu se u něj odvíjí od zvolené investiční strategie. Zde je však účastník penzijního fondu omezen v přístupu k penězům. Vybrat je může nejdříve ve věku 60 let, před odchodem do penze.

„A poslední možností pro běžné spotřebitele finančních produktů jsou podílové fondy. Zde má člověk peníze kdykoli k dispozici. Musí ale i přistoupit na skutečnost, že hodnota jeho investovaných peněz bude v čase kolísat. A to jak nahoru, tak dolů. Odměnou za to je dlouhodobý nadinflační výnos“ uzavírá Jaroslav Gall.

Titulní obrázek zdroj: irozhlas.cz