Rozhovor pro iDnes z listopadu 2018, ptá se Daniel Tácha: Do konce letošního roku se krátí čas na pravidelné zrevidování svých finančních plánů. V praxi to značí například doplnit peníze do stavebního nebo penzijního spoření kvůli státním příspěvku, případně se začít zajímat o refinancování hypotéky, pokud se jí blíží výročí fixace. A nejen o tom mluví v následujícím rozhovoru středočeský finanční poradce Jaroslav Gall.

Co stihnout před koncem roku s moderátory TV Nova Pavlem Svobodou a Gabrielou Partyšovou, kde jsem 26.11.2018 v 7:20 odpovídal na podobné otázky.

Co byste doporučil domácnostem v oblasti financí v příštím roce? Na co by se měli soustředit? Co by jim nemělo uniknout? Co by mohly vyzkoušet a čeho se naopak zbavit?

“Za prvé – dělat si rozpočet výdajů. Včetně dovolených, servisu auta, platby povinného ručení, školy v přírodě apod. A vytvořit si na svém spořícím účtu na to obálky. Zjistíte najednou, že vaše rezerva např. 100 tis. není rezervou pro sychr, ale že vám v příštím roce už nebudou říkat pane. A dojde vám, že musíte něco změnit.”

“Za druhé – nebát se vyžívat naplno státem dotované produkty jako je stavební spoření a penzijní připojištění. Když si např. paltíte do penzijka 300 Kč, dostanete 90 Kč. Když máte možnost platit 1000 Kč, dostanete 230 Kč. To je za 20 let 33.600 Kč navíc, jen tak. Kdyby se vám v budoucnu hůře dařilo, jen si snížíte platbu.”

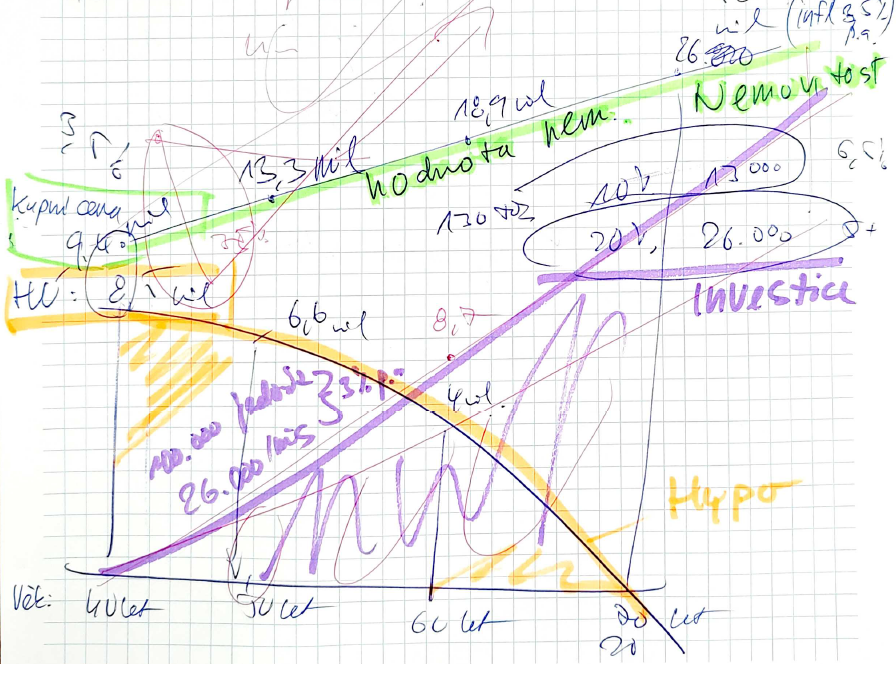

“Za třetí – chcete-li zjistit, zda si žijete nad poměry a prožíráte si budoucnost, tak si spočítejte a ideálně nastavte spotřebu následovně: 10 % příjmu dávat do krátkodobé rezervy (spořící účet, stavení spoření), 20 % příjmu do dlouhodobé rezervy (podílové fondy, penzijní připojištění, hypotéka na investiční byt), 30 % maximální částka do bydlení (ideálně energie včetně hypotéky), což dnes není úplně snadné a nejzásadnější je držet na uzdě výdaje na životní standard – max 40 % příjmů.”

“Za čtvrté – nevíte už, kde brát? Ano, je to velmi těžké a vyžaduje to enormní disciplínu v hlídání nákladů, tzn. evidovat si veškeré výdaje, při nákupu jít pouze po seznamu, co potřebujte koupit. Takže v podsatě nesmíte chodit do velkých obchodních domů, kde z vás proti Vaší vůli peníze chytrým marketingem stáhnou z peněz. Pak nechodit nakupovat s dětmi (ale kam je dát, že?), protože Vás vždy nějak přimějí něco jim koupit. 30 Kč ušetřených denně je 900 Kč měsíčně. Pak držet na uzdě návyky (alkohol, kouření, káva, sladké,…) Nebo alespoň jeden návyk. Každopádně, i tibetský mnich by to měl těžké, natož běžný smrtelník…“

Nebo si za 99 Kč si kupte něco, co vám ušetří desítky tisíc korun. Ke stažení bude od ledna 2019.

Stavební spoření

Do kdy musejí být peníze na účtech u stavebních spořitelen, aby domácnost nepřišla o 2 000 korun ročně od státu.

“Pokud si platíte stavební spoření jednou ročně, je nejvyšší čas je tam poslat, protože bez toho od státu nezískáte plný státní příspěvek 2 000 korun. Optimální je do spoření vložit do konce roku – tedy do 31.12.2018 musí být peníze již na účtu spořitelny, nestačí je ten den poslat. Tzn, raději je tam pošlete před Vánoci, ať máte klid a ne stres. Kdo si posílá 1 700 měsíčně, má to bez starostí.”

Jak se vám líbí stavební spoření jako spořicí produkt?

“Stavební spoření již není takovým hitem jako dříve, kdy byly vyšší úroky (3 %, nyní 1 %) i státní podpora (4 500 Kč, nyní 2 000 Kč). Každopádně ale i státní příspěvek ve výši 2 000 korun má smysl (více v tabulce dole). A spoření samo o sobě se dnes hodí na cokoli. Může to být potřeba našetřit si před žádostí o hypotéku, anebo dítěti naspořit na pokojíček nebo studia, která jsou stále nákladnější.”

Jak konkrétně?

“Tak například, když čtyřčlenná rodina využije státní podpory naplno, dosáhne zisku 61 200 korun za 6 let. Roční výnos je 3,05 %. Pokud stát nezruší podporu, tak to je jistý výnos.”

Jak si stojí stavební spoření na delším než šestiletém horizontu, který spořicí musí dodržet, aby nepřišel o státní podporu?

“Jeho celková výnosnost v delším čase klesá (10 let = 2,2 %, 15 let = 1,7 %). To už je však pod oficiální inflací, která se v roce 2018 pohybuje kolem 2,5 %. Pořád je to však lepší, než neudělat nic a nechat peníze na účtu nebo je utratit za nepodstatné věci. Při platbách 1700 pro každého člena rodiny s dvěma dětmi máte po šesti letech 550 tisíc a ty se mohou hodit.” Propočet výnosu najdete dole.

Hypotéční úvěry

Jak na konci roku pracovat s hypotékou, které se třeba přibližuje výročí fixace úroků?

“Až dva roky dopředu si pro svou stávající hypotéky můžete zamluvit současné úrokové sazby. Vyplatí se to, protože hypotéky aktuálně zdražují značným tempem. Za jeden rok došlo k nárůstu úrokových sazeb o více než jeden procentní bod! Říjnové sazby se totiž pohybují již kolem 3 %.To je na hypotéce 1 milion o 6000 Kč ročně navíc. Když máte 4 milionovou hypotéku, tak to je už 24 000 ročně navíc. Hlavním důvodem je zvyšování základních úrokových sazeb ze strany České národní banky. U hypoték hraje i nepatrný rozdíl v úrocích na dlouhém horizontu důležitou roli. Je rozdíl, zda za hypotéku zaplatíte v přeplatku o třeba i o 270 tisíc korun více či méně. Tuto částku ušetříte, když budete mít sazbu o 0,3 % nižší než by vám nabídla banka bez vyjednávání na 4,5 milionové hypotéce. Toho se dá docílit před každou fixací hypotéky v čase reagovat a vyjednávat s bankami ať už to zvládnete samy nebo požádáte nějakého finančního mága.”

Mnoho ze zájemců o hypotéku jsou i osoby samostatně výdělečné činné, u nichž často vyvstává problém s doložením příjmů. Co těm byste doporučil před koncem roku?

“Hlavně to nepřežeňte s optimalizací výdajů a příjmů. A není zas tak důležité, jestli vedete daňovou evidenci nebo uplatňujete výdajový paušál. Každá banka má samozřejmě svá specifika. Nechte si raději dopředu spočítat ještě před odevzdáním daňového přiznání, na kolik dosáhnete.”

Co v případě OSVČ říkáte na novou regulaci České národní banky, jež stanovuje stropy pro celkové zadlužení žadatel o hypotéku?

“Nová doporučení ČNB o omezení výše splátky – maximálně 45 % z čistého doložitelného příjmu – dopadlo nejvíce na podnikatele. Dříve v některých případech stačilo pouhé prohlášení příjmů. To už byste dnes na trhu hledali těžko.”

Spoření na penzi

Co má před koncem roku udělat ten, kdo si takzvaně spoří na penzi – posílá peníze do penzijních fondů ve starém „penzijku“ nebo teď v novém doplňkovém penzijním spoření?

“Z hlediska maximální možné státní podpory, kterou můžete získat ve třetím pilíři českého důchodového systému, je ideální si do penzijního fond posílat každý měsíc alespoň 1 000 korun, případně celé 3 000 korun, protože tak přidáte ke státnímu příspěvku i maximální daňovou úlevu.”

O kolik jde ponížit daně?

“Můžete si díky tomu snížit základ daně až o 24 000 korun. Znovu ale platí, že fond musí mít peníze na účtu do 31.12.2018 a je třeba mu mimořádnou platbu oznámit, pokud to neplatíte měsíčně. Častá je také situace, kdy zaměstnavatele přispívá svým zaměstnancům do penzijního připojištění, ti však o tom často nevědí nebo jen „neměli“ čas si to zjistit či zařídit. Dnes lze „penzijko“ zřídit i bezpapírově.”

Podílové fondy a investice

Podívejme se na podílovém fondy. Má smysl se zabývat i jimi před koncem roku. Třeba zrevidovat vývoj investic v nich?

“Určitě. Minimálně uvidíte, jak si stojí váš fond a spolu s ním i zhodnocení peněz, které do něj posíláte. Kdo spokojený není, měl by se zamyslet nejen nad svým podílovým fondem.”

Jak to myslíte?

“Investoři by se měli ptát, zda nemá jejich fond příliš konzervativní strategii. Jestli třeba neinvestuje jenom do dluhopisů. Nezaměřujete se jen na jeden region či trendy segment. Třeba biotechnologie… A také se zamyslete nad tím, zda náklady fondu nejsou příliš vysoké. Přičemž vysoké náklady na fond jsou pokud roční poplatek za správu, tzv. management fee, překračuje 2 % ročně.”

Co dál?

“Když spokojený s fondem nejste, zvažte změnu strategie, anebo vůbec změnu fondu. V rámci dané investiční společnosti je většinou výměna fondu zdarma. V obou případech ale platí, že nespěchejte na výnosy. Peníze můžete z fondu stáhnout ideálně až po několika letech investování, respektive bez jisté ztráty z předčasného stažení z trhu. Důvodem je, že u fondů návratnost počátečních nákladů samozřejmě chvilku trvá a poplatek za správu je jeden z klíčových faktorů při výběru fondu a pro zhodnocení.”