Jako finanční poradce to slyším od svých klientů velmi často: “Mám hypotéku, chci ji co nejdřív umořit…”

A co vás k tomu vede? No přeci nebudu platit úroky ty úroky, je to drahé. Nechci mít dluh. Co když se něco stane, přijdu o práci nebo se mi něco stane…Atd.

Mám jednoho oblíbeného klienta/kamaráda, říkejme mu např. Karel. Karel býval velmi konzervativní. Kdysi si bral hypotéku na svůj první byt. Umořoval to takzvaně natvrdo, tzn. co mu ten rok zbylo, vložil do hypotéky. Jen pár peněz dával stranou – do dluhopisů, tedy velmi konzervativně. Během let se mu s manželkou narodily tři děti. Byla to náročná doba…

Karlovo příjem v čase rostl, hodně se vzdělával, rozšířil své kompetence, rostl v kariéře. A s rostoucími dětmi přišla potřeba koupit větší byt. V roce 2021 to nastalo – nová hypotéka.

Kupní cena: 9,4 mil., vlastní zdroje: 500 tis. Použili jsme stávající byt jako zástavu, aby se Karel nemusel zbavit všech svých peněz. Hypotéka: 8,9 milionu, splátka 41.927 Kč, sazba 3,89 % p.a.

Na schůzce na jaře 2023 padla obligátní otázka. Jardo, chtěl bych to splácet co nejrychleji, nechci platit ty drahé úroky a chci klidně spát.

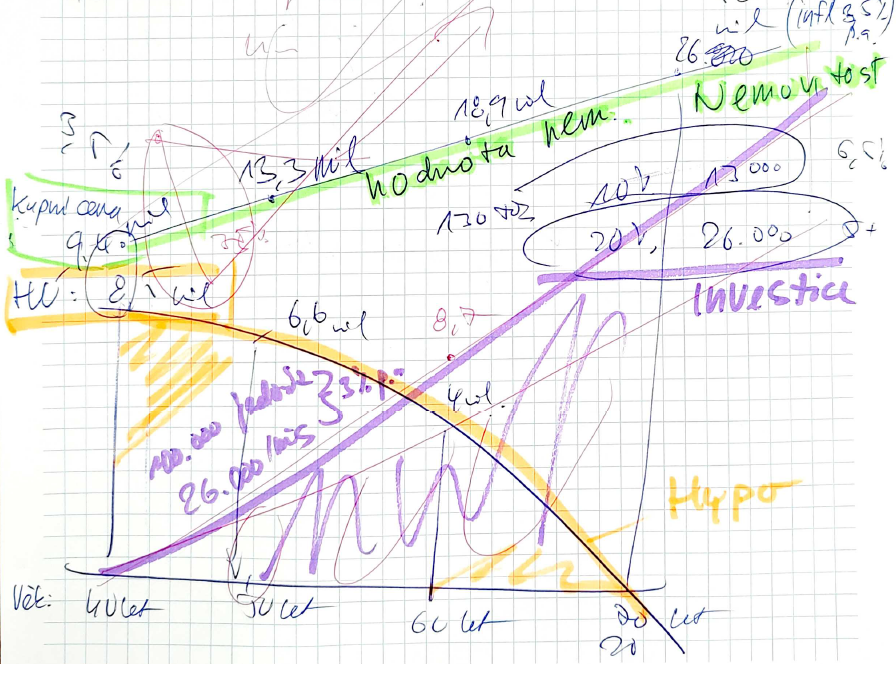

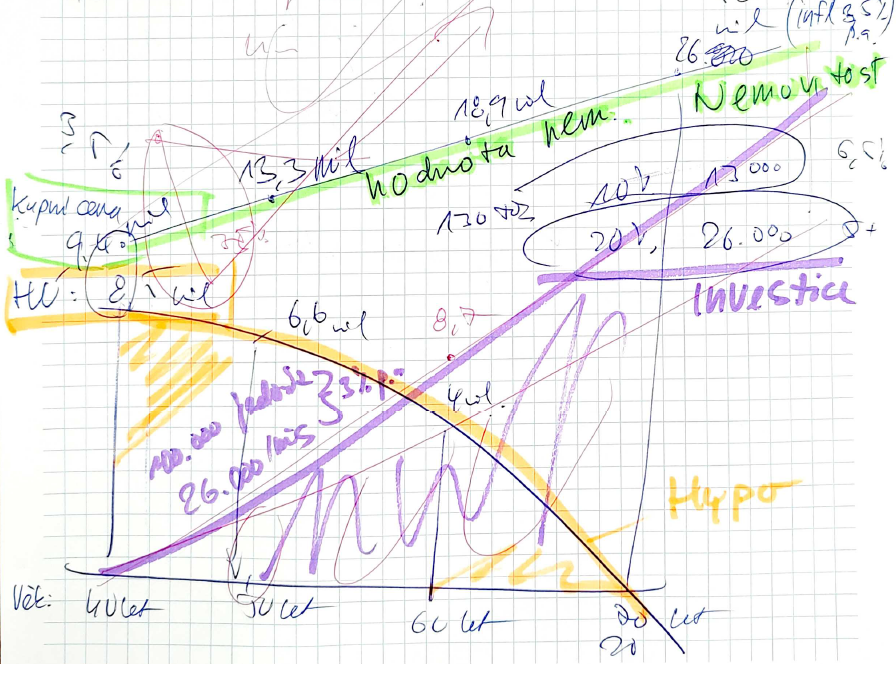

Karle, dobře, rozumím. Pojďme se na chvilku na celou situaci podívat z nadhledu a dlouhodobě – nakreslíme si k tomu obrázek a propočítáme pár čísel.

Varianta A: Nesplácení dluhu, tvorba rezervy

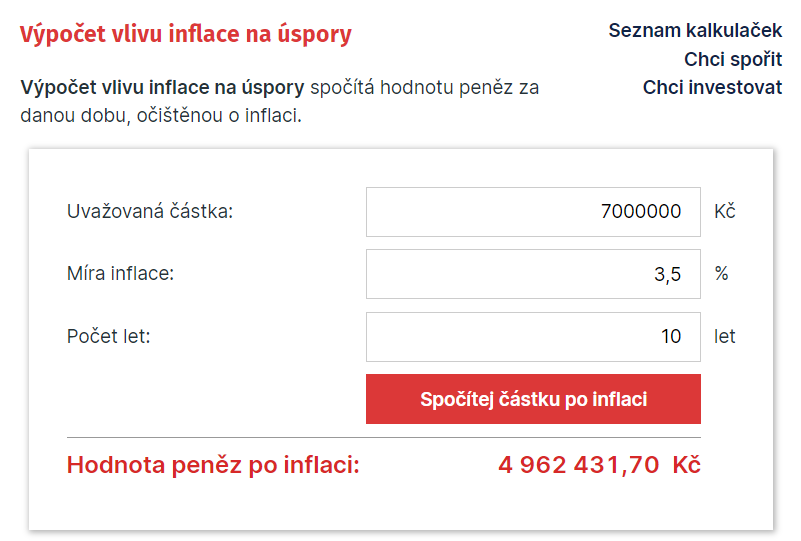

Díky hypotéce (tzv. páce) jsi získal nemovitost v hodnotě 9,4 mil. Když počítám dlouhodobou inflaci 3,5 % p.a., tak za 30 let bude mít hodnotu cca 26 mil. Hypotéka bude splacená. Představ si, že bys dokázal dát stranou 20 % ze svého příjmu (26.000) a ty by se zhodnocovali velmi konzervativně, řekněme 4 %. Vývoj bude přibližně následující:

Hypotéka za 10 let bude cca 7 mil. Kč, objem investic 3,8 mil. Kč. Zůstatek dluhu bude tedy 3,2 mil. Kdybys chtěl hypotéku snížit, můžeš. Dluh se za těch 10 let znehodnotil inflací na 4,9 mil… Hodnota nemovitosti cca 13 mil. Kč. Na daních si ušetřil každý rok 45 tis., tzn. za 10 let je to 450 tis.

Hypotéka za 20 let bude cca 4,2 mil. Kč. Objem investic 9,5 mil. Tzn. kdyby jsi se chtěl hypotéky zbavit, tak můžeš, ještě ti zbydou 5,3 mil. Hodnota nemovitosti bude cca 18 mil. Na daních jsi ušetřil 750 tis. Kč.

Hypotéka za 30 let bude 0 Kč. Objem investic 17,8 mil. Hodnota nemovitosti bude 26 mil. Na daních si ušetřil celkem 904 tis. Kč.

Když se něco stane, vždycky budeš mít peníze, aby se to dalo nějak řešit.

Varianta B: Splácení dluhu, netvoření rezervy

Nebo můžeš jít svou klasickou cestou a umořovat každý rok 26.000 * 12 = 312 tis. a netvořit dlouhodobou rezervu… Hypotéka bude za 14 let splacena. Rezervy 0 Kč. Bude ti 54 let. Pokud bys odkládal splátku 42.000 a k tomu 26.000 měsíčně = 68.000 pak v 60-ti bude na účtu 5,5 mil. O dalších 10 let (v 70-ti ) by bylo na účtu 18 mil. Kč.

Pokud bychom nezapočítali daňovou úlevu, pak ekonomicky vycházejí podobně. Pokud ovšem ji započítáme + znehodnocení dluhu + možnost vyšších úroků v investicích, pak je výrazně pravděpodobnější finanční efektivita ve prospěch varianty A.

Která však dává větší klid? Ta s rezervou i v době vysokého úvěru nebo bez rezervy?

Karle, která varianta ti zajistí větší klid? Tak kdy buduješ dlouhodobou rezervu a dluh se ti znehodnocuje stejně s inflací, tudíž o úroky, které zaplatíš… Kterou variantu si vybereš?