Láska prý hory přenáší, ale přes dluhy to často nejde. Vytahovat partnera z jeho dluhů se nemusí vždy vyplatit a mělo by se k tomuto druhu pomoci přistupovat velmi opatrně.

ČT, pořad Sama doma, pondělí 15.6.2020. Otázky klade Ester Janečková. Odpovídá Jaroslav Gall, EFA. Zde je příprava na rozhovor, aby odpovědi byli úplnější. Video na webu České televize ZDE.

ESTER JANEČKOVÁ: “Co vše bych měla vědět o finanční situaci partnera na začátku vztahu?”

JAROSLAV GALL: “Pokud je to partner, se kterým chcete společně bydlet a máte další společné plány jako děti, auta apod., nezavírejte oči, pokud se vám něco nelíbí. Doporučuji otevřít si lahev vína, pobavit se o plánech do budoucna a udělat si finanční bilanci – výdaje, příjmy, rezervy a závazky. Z toho by mělo být patrné, co kde partner případně dluží a hlavně jaký k tomu má postoj. Ale pozor, některé muže tím můžete vystrašit...“

“…Jestli si s tím nebudete vědět rady, nebojte se oslovit nějakého finančního poradce/kouče. Položí vám potřebné otázky a „donutí“ projít bilanci příjmů a výdajů…”

ESTER JANEČKOVÁ: “Ono se to lehce řekne, ale zamilovaný člověk nechce vidět nepříjemné skutečnosti, a pokud je vidí, jak všichni víme, má potřebu milovaného zachraňovat a pomáhat mu, což je v pořádku. Ale jak je to v oblasti financí?”

JAROSLAV GALL: “Láska je krásná věc, ale vše má své hranice. Ze začátku určitě pomoci. Ale pokud se partnerova situace nelepší nebo se naopak se zhoršuje, nebo hůř, když spoléhá, že ho z toho vytáhnete…“

“Pak se nebojte sepsat si půjčku na papír a podepsat si to. Jeden můj klient takto „investoval“ 700 tisíc na rekonstrukci bytu své bývalé přítelkyně. Dodnes splácí úvěr 5800 měsíčně, který si místo ní vzal, neboť jí tehdy v bance odmítli půjčit…”

ESTER JANEČKOVÁ: “K čemu může vést zamilovanost a jak může dlouhodobě ovlivnit naši ekonomickou situaci?”

JAROSLAV GALL: “Na to první se musíte zeptat sexuologa Radima Uzla. Co se týče toho druhého: pokud jsem v úvěru napsaný s partnerkou nebo manželkou, pak jsme v závazku nerozdílně. I když slíbí, že to je její dluh a bude ho platit ona a vy jste tam ‘jenom na okrasu’, na zlepšení bonity (doložení příjmu bance). “

ESTER JANEČKOVÁ: “A můžeme si vše vysvětlit na konkrétním případě?”

JAROSLAV GALL: “Mladá žena si vzala jednoho sympaťáka a porodila dvě krásné děti. Muž podnikal s auty. Obchod příliš nevzkvétal, došlo i na pokus o pojistný podvod. Nevyšlo to. Dluhy se kupily, partner neměl kapacitu to řešit – spadl do exekuce – dluh spadl i na manželu. Chtěla se odstěhovat s dětmi, ale nájmy dosahují v roce 2018 astronomických výšin a hypotéka je nereálná – žádná banka by ji v exekuci nepůjčila ani korunu. Nebýt jejich rodičů, kteří si vzali hypotéku, kterou ona splácí, byla by v nehezké situaci. Navíc, tehdy to uměla jen jedna banka na trhu…” (Její příběh zde.)

ESTER JANEČKOVÁ: “Partner má exekuční srážky z platu a minimální finance na obživu. Nabízí se vypůjčit si peníze a partnerovy dluhy uhradit. Jak předejít rizikům?”

JAROSLAV GALL: “Udělat si mezi sebou písemnou dohodu o půjčce a podmínkách splacení. Požádat jeho rodinu o součinnost. Když se totiž časem rozejdete, tak dluh zůstane vám. A jak ho z něj pak vymůžete, když jste ho měli rádi? To asi nepošlete vymahačskou partu…”

ESTER JANEČKOVÁ: “A jak dluhům předejít? Co u příjmu a výdajů partnera důsledně kontrolovat?”

JAROSLAV GALL: “Předejít společnému dluhu lze vyjmutím dluhu partnera ze společného jmění manželů. Notářským zápisem se vyjme dluh a je jen jednoho z partnerů. Jinak těžko můžete partnerovo podnikání nějak kontrolovat, když máte svoji práci. Snad jen poznáte, v jaké je psychické kondici a jestli nepadá do alkoholu či hazardu…“

ESTER JANEČKOVÁ: “Další možnost pomoci – vzít podnikání a náklady s ním spojené na sebe. Jaká tady hrozí rizika?”

JAROSLAV: “Vzhledem k tomu, že riziko krachu podnikání je nemalé, pak bych se tomu téměř vždy vyhnul. Jen pokud by šlo opravdu o překlenutí krátkého období výpadku příjmu. Zeptejte se investorů, kteří půjčují peníze – většinou jen se zajištěním nemovitostí – nechtějí přijít o své peníze… Riziko? Osobní bankrot (upravuje insolvenční zákon). Pro oddlužení je zásadní především schopnost zbavit se během pěti let alespoň 30 % dluhů.“

ESTER JANEČKOVÁ: “Hypotéka na společné bydlení – jak se řeší, pokud je jeden z partnerů zadlužený?”

JAROSLAV GALL: “To, že máte jeden dluh, neznamená, že už nemůžete mít další. Dokud máte dostatečný prokazatelný příjem na jejich splácení, banka vám ráda půjčí. Pokud už je partner předlužený, pak můžete stačit příjmově na hypotéku vy, což je také dočasná možnost. Vždy je však lepší ve společném bydlení jít do závazku společně – ve dvou se to lépe táhne. Pokud však cítíte, že vztah hapruje, tak dluhem se vztah dost možná nezlepší… “

ESTER JANEČKOVÁ: “Je možné, že pár sáhne i po nebankovní půjčce. Co hrozí v tomto případě?”

JAROSLAV GALL: “Nebankovní půjčka – to už je špatné znamení. To je jako když pustíte do sklepa s ovocem roj divokých vos, které o sobě tvrdí, že jsou neškodné, neboť jsou vegetariáni… Pokud je co nejdříve nevyženete, riskujete ztrátu celé úrody. Když spadnete do mikropůjček, kde musíte splatit každý měsíc buď celou částku, nebo se vám navyšuje dluh – pak štěstí s vámi.“

ESTER JANEČKOVÁ: “Pokud si zamilovaný partner po čase uvědomí, do jaké finanční smyčky se vinou milovaného dostal, jaké to může mít následky? Může se z registru dlužníků nějakým způsobem dostat?”

JAROSLAV GALL: “To je častý mýtus: ‘Jsem v registru, je to v pytli.’ V registru dlužníků je každý, kdo si bere úvěr. Záznamy v něm jsou evidovány po dobu 4 let. Ty pozitivní, že splácíte dobře, i ty negativní, že splácíte pozdě nebo vůbec. Banky si vedou interní registry ještě déle. Výmaz lze, jen pokud se tak stalo omylem. Jinak je třeba počkat. Pokud si bereme úvěr dříve, pak to neznamená stopku –banky v některých případech uznají vysvětlení a např. s horší sazbou úvěr poskytnou.“

ESTER JANEČKOVÁ: “Jak omezí nebo úplně vyloučí své možnosti na finance například na vlastní bydlení? Vaše shrnutí a rady na závěr?”

JAROSLAV GALL: “S nadsázkou – včera večer po fotbale u piva jsme se s naším „fotbalovo-ekonomickým thinktankem“ shodli na následujících bodech: 1. neženit se; 2. úvěry si brát jen na cizí lidi; 3. anebo ano, ale mít jen bohaté partnery, ideálně ze šlechtického/podnikatelského rodu s rozsáhlými majetky…. “

“Ale vážně k řešení bydlení: Pokud potřebujete řešit bydlení a nejste si jisti, jestli projdete u banky, můžete v bance, která umí i klienty s negativními registry, požádat o tzv. prescoring, tzn. sepsat žádost, doložit příjmy a poslat na ocenění bankou, zda projdete nebo nikoliv. A až pak, když víte, že je to průchodné, začít hledat nemovitost. Nebo hypotéku dopředu – zatím bez bytu.”

SHRNUTÍ

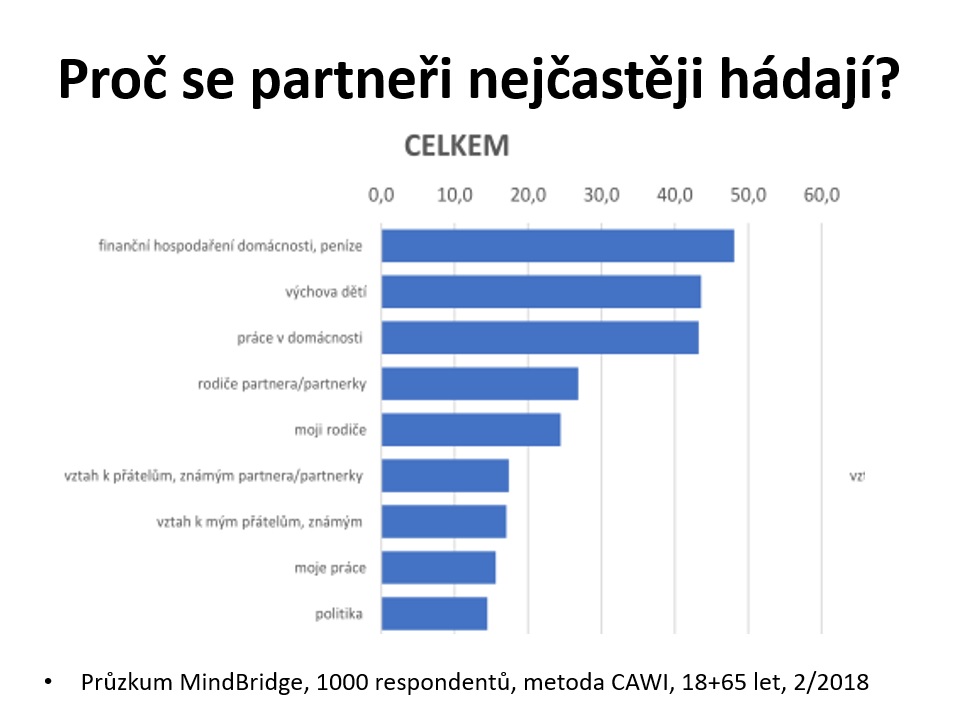

- 48 % důvodů hádek mezi partnery? Finance. Nespoléhejte na to, že vám se to vyhne.

- Co vědět o finanční situaci partnera? Pobavte se nad budoucími plány, sepište si výdaje a příjmy, rezervy a závazky…

- Půjčujete partnerovi? Sepište to na papír.

- Partner si bere úvěr na podnikání? Rozdělte si SJM (společné jmění manželů).

- Jaká jsou rizika, když spadnete s partnerem do dluhů? Omezení budoucí možnosti vzít si hypotéku na bydlení. V horším případě osobní bankrot.

- Máte z minulosti negativní zápis v registrech (nesplácený nebo pozdě splácený úvěr) a uvažujete o úvěru na bydlení? Nechte si udělat scoring své bonity v bance (posouzení příjmů).

- Nebankovní půjčka? Nespoléhat, to už je blízko konečné…

ESTER JANEČKOVÁ: “Děkuji za to, že jste přišel.”

JAROSLAV GALL: “Děkuji za pozvání.”

Další rozhovory v médiích zde.

Příběh mladé ženy (rozvod/exekuce/hypotéka) zmíněný v rozhovoru.