V posledních letech se investiční svět stále více hemží podobnými zkratkami SRI, ESG, ETF, ECB, FED, S&P… Také si lámete hlavu co vlastně znamenají? A mají nějaký vliv i na vaše investiční portfolio?

Udělejme si tady takový mini investorský slovníček… Nejvíce času zde věnuji SRI/ESG – tedy investování do firem, kterým není jedno, jaké dopady má jejich fungování na okolí.

Udrží SRI udržitelnost?

Je to další lákavý trend, jako byly v minulosti technologie (2000), biotechnologie apod.? Nebo je to opravdu udržitelný koncept?

SRI – Social Responsible Investing. Tedy společensky odpovědné investování…Neboli také udržitelný rozvoj… Je to vlastně takový protimluv. Ale pokusit se o to musíme. Jak tedy zajistit rozvoj lidské společnosti a zároveň plnohodnotné zachování životního prostředí? Proto OSN v roce 2006 vyhlásila principy odpovědného investování. Tyto principy navrhly investoři pro investory. Cílem je podpořit, aby při investičních analýzách a rozhodování byl zohledňován i ESG přístup firem.

SRI přístup v sobě zahrnuje témata v širokém spektru od lidských práv, přes ochranu klimatu – biodiverzita, uhlíkovou neutralitu (Net Zero), až po nezamlčování pravdy o přístupu k životnímu společnostmi, tzv. Greenwashing apod….

ESG – “zelené” investování, přátelské k životu?

ESG: Environmental, Social and Governance. Tedy firmy, které vedou svoji firmu odpovědnějšímu a přátelštějšímu přístupu k životnímu prostředí a lidem.

Zjednodušeně řešeno zde nenajdete zbrojařské firmy

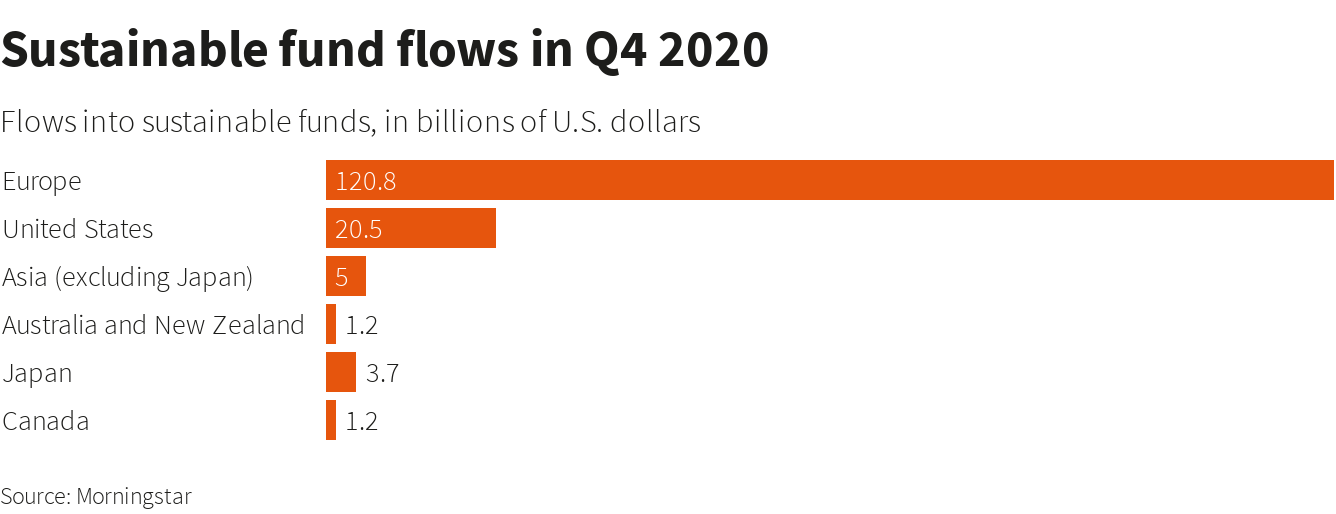

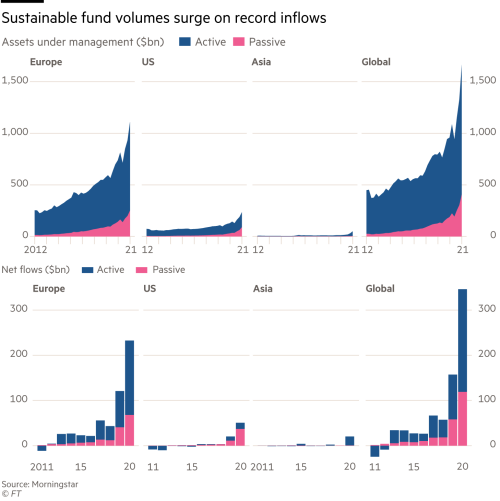

Každý region vnímá ESG poněkud jinak. Je to trend především v Evropě. Ameriku ESG moc nezajímá, Čínu vůbec. Níže to dokládá analýza Morningstars. Modře jsou aktivně řízené fondy, růžově pasivní fondy (ETF, viz níže). Zdá se, že přátelský přístup se zvedá, obzvláště v posledních letech.

Objem peněz v investicích zaměřených na ESG (přátelské k životnímu prostředí), v USD. Modře aktivně řízené fondy, růžově neřízené fondy (ETF). Zdroj Morningstar.

Z grafu níže vyplývá, že jsme v Evropě 6x “přívětivější” než USA… A že Japonsko je na tom téměř podobně jako celá Asie…

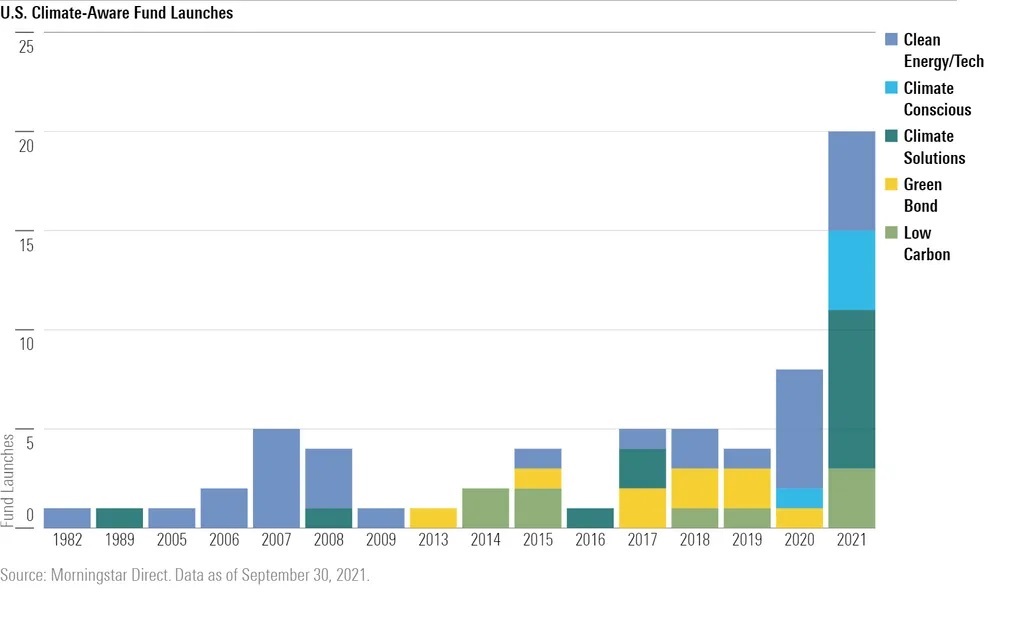

Z grafu níže vyplývá, že i USA začínají brát ESG vážně.

Jsou ESG fondy stabilnější v krizích?

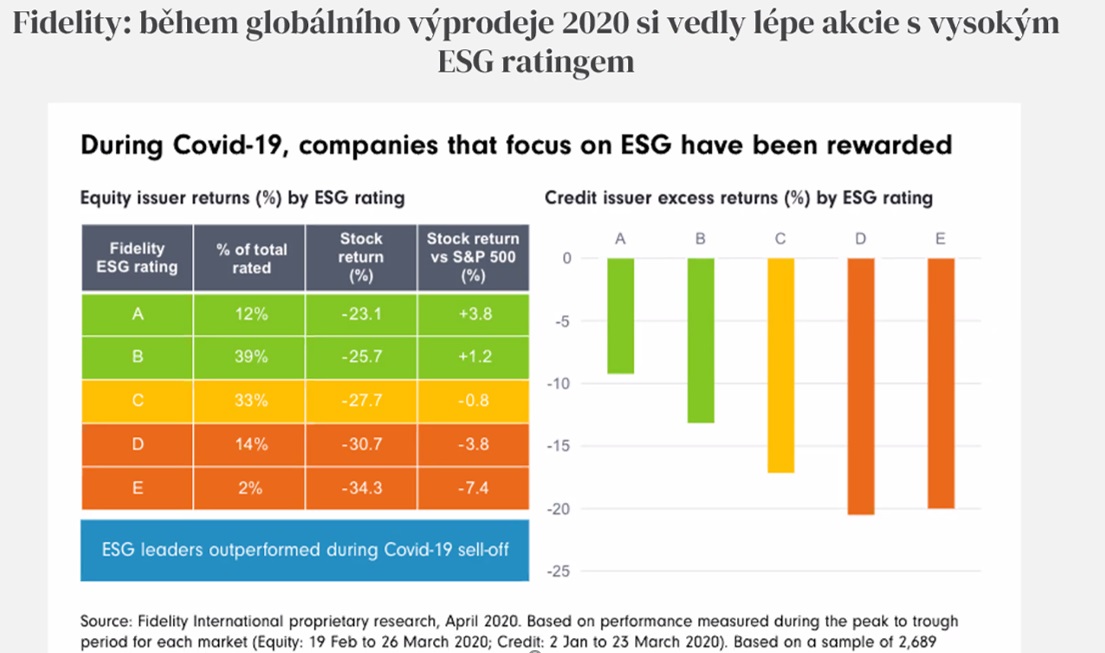

Ano, alespoň to vyplývá ze statistik z doby kovidové pandemie:

Čím více ESG, tím menší poklesy v době krize. Zdroj Fidelity a Martin Tománek (Partners investiční analytik).

Tak to je vše o sociálně odpovědném investování a jdeme k dalším zkratkám, se kterými se dozajista v investování setkáte.

Pokud vás ESG téma nezajímá, můžete nakoupit například akcie zbrojařských firem, zlatých dolů apod. Ovšem i papež je proti plundrování přírodních zdrojů…Obávám se však, že používání ESG fondů nestačí. Ale je to krok dobrým směrem…

ETF – Indexové fondy

Další často zmiňovaná trendy zkratka je ETF – Exchange-traded Funds. Tedy burzovně obchodované fondy. Tzv. pasivní fondy. Fond nakupuje tzv. index. Nejsou měnově zajištěné (neřeší posilování/oslabování měn). Mají nízké pořizovací náklady a poplatky za správu. Nakoupit je můžete přes různé investiční brokery.

Co je “opakem” ETF? Podílové fondy – tzv. aktivně řízené fondy. Tedy fondy, které mají svého portfolio manažera, který se snaží nakupovat do “svého” fondu nakupovat firmy, které jsou podhodnocené a jejichž hodnota by v čase rostla. Nakoupit je můžete přes investiční společnosti.

Indexové fondy – nakupují tzv. referenční index, např. S&P 500, Nasdaq 100 či DJIA apod. Fond nakupuje firmy, které jsou přesně v daném indexu. Tedy neřeší žádnou analýzu, která vyhodnocuje potenciál firem. Věří, že ty firmy, které jsou v indexu, tak jsou silné…

Indexové fondy jsou vhodné pro zkušené dlouhodobé investory. I oni musejí však dávat pozor na přílišnou snahu “časovat” trh, tedy trefovat kdy nakoupit anebo prodat…

Tři nejdůležitější indexy

1 – S&P 500

S&P 500 je jeden z nejdůležitějších akciových indexů světa zahrnující akcie 500 největších na burze obchodovaných podniků v USA. Akcie jsou váženy podle tržního podílu. Roku 1923 začala společnost Standard Statistics týdně vydávat index s 233 akciemi. Zdroj: Wiki.

2 – Nasdaq 100

Nasdaq-100 je americký akciový index. Index zahrnuje 100 největších společností z hlediska kapitalizace. Index nezahrnuje společnosti ve finančním sektoru. Zdroj: Wiki.

Funguje od roku 1971.

3- DJIA

Dow Jones Industrial Average. Nejstarší akciový index světa – od roku 1896. Obsahuje 30 nejvýznamnějších firem, z nichž 2/3 jsou výrobci průmyslového a spotřebního zboží. Jedná se o tzv. cenově vázaný index, který hodnotí tržní kapitalizaci nebo na obchodovaném objemu akcií.

Světových indexů existuje více. Mezi další významné patří FTSE 100 (Velká Británie), DAX (Německo), Nikkei 225 (Japonsko).

Další často frekventované termíny

ECB

Evropská centrální banka (ECB) je orgán Evropské unie a centrální banka zemí eurozóny. Byla založena společně s Evropským systémem centrálních bank 1. června 1998 a jejím úkolem je udržovat stabilitu cen v zemích, které používají euro, a také řídit měnovou politiku Evropské unie. Zdroj: Wiki.

FED

Federální rezervní systém (neformálně Fed, z anglického The FEDeral Reserve System ) je centrální bankovní systém USA. Fed je neziskovou společností, která není nikým formálně vlastněna (spíše se jedná o nezávislou státní instituci). Je vrcholnou institucí bankovního dozoru a určuje měnovou politiku v zemi. V České republice je centrální bankou Česká národní banka (ČNB). Zdroj: Wiki.

Měnové zajištění

“Měnové zajištění umožňuje investorům po sjednanou dobu odstranit vliv kurzu na jejich investice, tzn. odstranit kurzové riziko spočívající v oslabení zahraniční měny, ve které byly investice nakoupeny. Zároveň však musejí investoři počítat s tím, že nebudou moci dosáhnout ani kurzového zisku.” Jan Filip, Cyrrus.

Ukažme si příklad: Váš dolarový fond vydělal 10 % p.a. ale váš fond v CZK připsal připsali jen 7 %? Neboť koruna oslabovala? To řeší měnové zajištění. Při oslabení CZK mát nižší výnos. Investor realizuje zisk při zajištění do CZK v případě, že poklesne kurz USD nebo EUR (když koruna posílí). Platí to i obráceně. Pokud kurz USD nebo EUR stoupne, zajišťovací operace do CZK přinese ztrátu.

Měnové zajištění má tedy smysl za předpokladu, že CZK k celosvětovým měnám USD/EUR bude dlouhodobě posilovat (bude hodnotnější). Detaily o zdůvodnění, proč u dlouhodobých investorů má smysl měnové zajištění u investorů, kteří vydělávají a žijí za koruny, najdete v článku Jana Traxlera.

Závěr

Ať už se vám líbí ESG přístup nebo ETF nízkonákladovost, nebo oboje, zásadní je nespoléhat na jeden trend nebo segment. Sledovat zejména roční nákladovost je také důležité. Ne vždy však platí, že co je zdarma, je nejlepší. Ať už z pohledu bezpečnosti peněz nebo výpočtu kuru, za který nakupujete…