Štve vás, jak stát hospodaří s penězi. Taky vám rozum nebere, když v době růstu narůstá dluh. Schodek každý rok v desítkách a stovkách miliard. Také byste byli radši, kdyby držel náklady na uzdě a rozumně investoval do infrastruktury, vzdělání apod., místo toho, aby je prošustroval?

A nejste náhodou na tom trochu podobně? Tedy schodek ročního rodinného rozpočtu v miliardách doufejme nemáte.

Držíte náklady při zemi, když se daří, tak je nezvyšujete, naopak, odkládáte víc? Utopie. Většinou bohužel ano. Vždyť žít teď je tak krásné a odolejte těm všem vymoženostem a luxusu… Vzpomeňte si na dějepis – kam to dovedla Římská říše.

Výdaje rostou?

Třeba to znáte, vyděláváte, někdy i slušně a přesto ne a ne udržet peníze uspořit víc jak na dva měsíce. Manželka pořád mluví o trochu lepší dovolené u moře, výměna okapů, děti o kytaře či iPhonu či studiu v Anglii. Vy byste jim to i rád splnil. Ale. Kde je zakopaný pes? Pokud jste jako 95% populace, tak vytvořit dostatečný polštář na budoucí výdaje se vám samo a bez bolesti jen tak nepodaří. Proč? Co byste měli udělat? Jaké návyky vám chybí?

Kde jsou vaše miliony?

Už jste jeli do cizí země bez mapy nebo navigace? Pokud milujete adrenalin a sázíte na náhodu, pak je to v pořádku. Pokud tam chcete dojet ne za 8 hodin, ale za 16 hodin, projet 2000 Kč a ne 4000 Kč, tak si cestu naplánujete. To samé platí u osobního rozpočtu. Tady to může mít poměrně dramatické dopady.

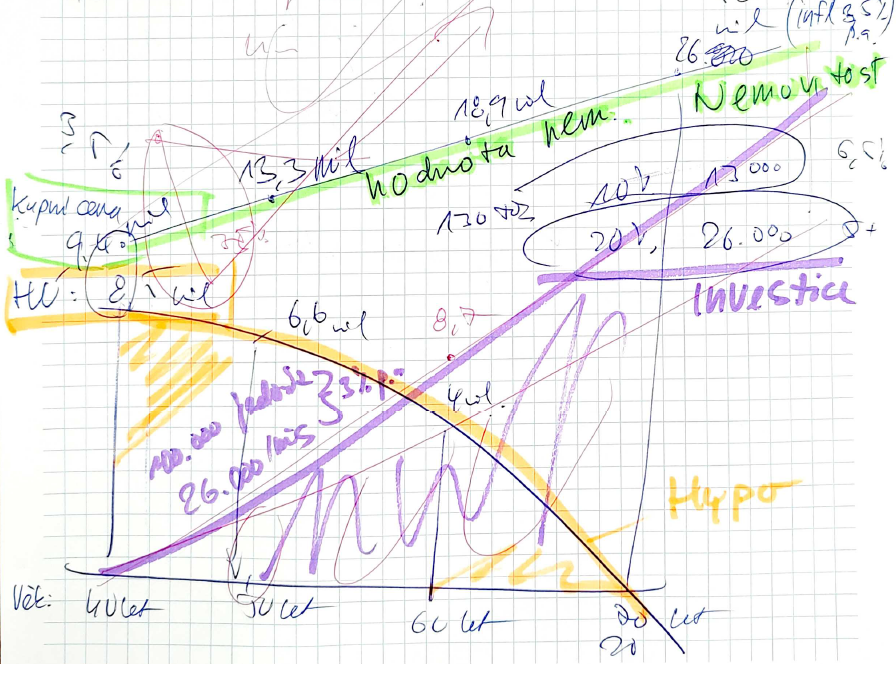

Počítejte se mnou. Řekněme, že začnete po studiích ve 25 letech, do důchodu v 65-ti, průměrný příjem 30 tis. měs., 40 let, tak vyděláte 14,4 milionu Kč. Když to necháte náhodě, kolik z toho vám zbude? Zůstane něco vašim potomkům?

Víte, komu platíte? Bilance a rozpočet se hodí.

Zkusili jste si někdy udělat přehled, za co utrácíte? Jaký je váš spotřební koš? Chtěli byste, ale kde sebrat čas? Udělejte si to, je to důležité! Na pivko s kámošem nebo kino s manželkou si čas taky uděláte.

1. Udělejte si bilanci výdajů a příjmů

Sedněte si k papíru nebo Excelu a dejte dohromady všechny vaše výdaje. Nebo si stáhněte jeden ze tří nejlepších programů pro správu osobních financí. Nebo mi napište mail, pošlu vám již připravený Excel.

Označte si barevně: zeleně nutné výdaje, oranžově standardní výdaje, červeně luxusní výdaje. Je něco, co k životu nepotřebujete?

Nezbytné výdaje, tzn. co musí skutečně odejít, aby jste se nedostali do problémů a sankcí za pozdní platby. Standardní – tedy váš standardní životní standard, prostě tak jak žijete. Luxusní – kdyby jste dostali prémie, přidáno, tak co byste s nimi udělali.

2. Sestavte si rozpočet na celý rok dopředu

Jaké jsou vaše plány – dovolené, auta, dětské pokojíčky, horská kola, … Kolik budou stát a jaká je priorita jejich koupě? Výměna děravého okapu bude zásadnější než nové horské kolo.

3. Hlídejte si i drobné položky

Ráno jdete do práce a ovane vás vůně čerstvé šťavnaté sekané v housce nebo potkáte v akci croissant a kafe. Pche, 40 Kč mě nezruinuje. Sice jste doma snídali, oběd je za chvilku, ale proč nedopřát svým chuťovým pohárkům trocha slasti a cukru. A takhle 20x za měsíc. Potřebovali jste to? Ne. Cena? 800 Kč. Možná tam pár podobných položek najdete.

4. Odejděte z eskalátoru

Jsme zvyklí, že vše funguje samo. A to něco stojí. Inspirace, jak snížit ne standard, ale výdaje – článek Tomáše Hajzlera.

K čemu je sestavit plán aktivit na další rok?

Už jste viděli dlouhodobě prosperující firmu, která nemá sestavený rozpočet na příští rok? Plán, odkud vezme peníze na bonusy? Plán, kde se bude škrtat, když se nebude dařit? Proč to úspěšné firmy dělají? Finanční stabilita – v době růstu i poklesu. Nic neroste do nebe.

Co si sednout během Vánoc s manželkou k papíru, vzít si pastelky či si vystříhat z časopisů, jak bychom tenhle rok chtěli strávit. Co nás čeká a nemine (malování domu, výměna rozvodového řetězu, pokojíček dcery, …).

Co vám to přinese?

- Vím, kolik mě další rok bude stát – už na co cíleně začnu tvořit rezervu.

- Nebudu vyhazovat za blbosti, protože mám vyšší cíl

- Snižuje se stres z nečekaných situací

- Nevadí mi odložit stavbu bazénu, když se nebude příjmově dařit nadstandardně.

Je to tady – propad příjmů – co s tím?

Patří do nezbytných výdajů udržení spoření a pojištění?

To bývá jedna z nejčastějších chyb. Když to ořežete, přestanete vytvářet budoucí stabilitu, respektive prožerete si svoji budoucnost. Bude to bolet, ale bude třeba si snížit životní standard. Než se situace dostane do standardu, budete kupovat chleba místo rohlíků.

Co je správně, když přijde propad příjmu?

Snížíme si svůj osobní standard na nezbytné položky. Jednou vás to pravděpodobně stejně čeká. Čím později, tím hůře si na to budete zvykat. Nesaháme na spoření a investice – neprožereme si budoucnost. Stáhnout výdaje i na velkých i drobných položkách. Toto bude jeden z nejtěžších kroků.

Proč? Když totiž budu mít svůj životní standard nastaven příliš vysoko (podobně jako příjmy), jak těžké bude změnit to po 25-ti letech návyku spotřebovat většinu příjmu hned, až vás v 50-ti vyhodí pro nadbytečnost?

Jak udržet dlouhodobou stabilitu?

Podívejme se na příklad, který vychází z několika empirických průzkumů.

Abyste si udrželi svůj životní standard, nesmíte ho přefouknout – zkuste ho udržet na 30% svého příjmu. Co naopak je třeba přifouknout, je balonek s rezervami – krátkodobé, střednědobé i dlouhodobé. Dokud nemáte pasivní příjem, který vás uživí, pojistěte se kvalitně, ale ne draze. Do bydlení dávejte max. 30% svých příjmů a to včetně inkasa. Renta a zdraví, nebojte se jít do 15%, hrábnout do toho můžete vždycky.

Mimochodem, co nás pudí pořád něco kupovat? Televize. Vyhoďte ji nebo někomu darujte. Noviny – na sběr a zátop ideální. Internet – povídejte si s lidmi raději tváří v tvář. Zkrátka čím je větší počet marketingových specialistů, tím větší je díra v našich peněženkách.

Mně se to nestane?

Dovolte trochu statistik:

- 1x za dva roky se průměrně přihodí nenadálý výdaj ve výši do 10 tis. (pračka, telefon,…)

- 1x za pět let se stane průšvih ve výši 1x měsíčního příjmu (nemoc, vyhazov z práce)

- 1x za 10 let se stane průšvih ve výši 3x měs. příjmu (horší nemoc, horší vyhazov z práce, bouračka)

- Smrt ve věku 30-60 let potká 12% lidí.

- Invalidita v tom samém věku potká dokonce každého pátého, tedy 20% populace.

Ať chci nebo ne, železnou rezervu odčerpám. A když ne na průšvihy, tak na životní nadstandard.

Sám sobě finančním poradcem?

Skvěle. Ale proč ani doktor neoperuje svoji rodinu? Chybí mu nadhled, přehnaně riskuje nebo je naopak příliš při zdi a taky hrozí, že ho doženou emoce či stres, jde přece o rodinu.

Jinými slovy dřív nebo později přijdou následky – formou klamů.

Znáte to, udělali jste si před lety intenzivní a hlubokou analýzu spoření pro děti nebo pojištění pro sebe. Vybrali jste to nejlepší. Jenže za 5 let se situace na trhu změnila natolik, že máte místo svižné oktávky wartburka. Nemáte čas ani chuť to řešit. A hlavně, jsou tady dva klamy.

Klam utopených nákladů – už jste investoval příliš do toho tehdy skvělého produktu – nebudu ho chtít změnit, i když je dlouhodobě ztrátový a drahý. To je jako jezdit ve 20 let starém Jeepu, který žere 20 litrů benzinu.

Klam plánování – snadno totiž přeceníme svoje schopnosti, příjmy a růsty. Přehlížíme tak snadněji zbytečné výdaje. Většina lidí na to nemá znalosti, disciplínu a odstup.

Kdo tedy prožírá naše peníze?

Nečekaně, jsme to my sami.

Co tedy s tím? Buď si zajdete třeba na profesionální kurz European Financial Planning Advisor, nebo se si najděte někoho, kdo má know how, odstup a zkušenosti.

Knihy o fin. plánování

Proč chytří lidé dělají hloupé věci, když jde o peníze

Zajímavé souvislosti

Lidé z generace Y investují opačně než jejich rodiče, článek na stránkách Euro.cz, dle švýcarského průzkumu.

Úvodní foto: thestocks.im