Sama doma 15.9.2017 ve 13hodin. Rozhovor zde, minuta 23-30.

Více v článku: Kdy nepotřebujeme pojistku a nejveštší chyby v pojištění?

1) DAYD: „Co radíte nejčastěji jako hypoteční poradce?“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, důležité je dobře si propočítat, jaké budou výdaje poté, kdy budu platit plnou splátku hypotéky. Zjistěte si, kolik budete platit za energie, kolik bude stát pojištění nemovitosti, kolik životní pojištění a zejména kolik bych měl dávat stranou, jednak na případné zvýšení splátky při další fixaci( pokud by došlo ke zvýšení sazeb), a také na dřívější splacení hypotéky. To se často podceňuje – pocit, je mi např. 40, jsem na vrcholu kariery, že teď se mi daří, mám slušný příjem, ale za 15 let to může být jinak. Tzn. cíleně tvořit rezervu pro tyto situace, žádné pojištění mi v tomto nepomůže. Pojistka může řešit to, když vám vypadne příjem z důvodu zranění nebo nemoci – k jistotě, že splátku a výdaje zvládnete platit a nepropadnete se do dluhové spirály.“

2) Sarah: „Dobrý den chtěla bych se Vás zeptat v čem si myslíte,že je životní pojistka dobrá? Jenom v tom,že zajistíte malinko svou rodinu po své smrti?“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Sarah. V případě úmrtí je podpora státu největší – sirotčí či vdovský důchod (v případě, že jste manželé). Smyslem životní pojistky je, když nastane tato smutná událost, tak aby se rodina nedostala do existenčních potíží. Zvláště, pokud jsou v rodině malé děti, kterým do období samostatnosti zbývá mnoho let. Nebo pokud jsou závazky, úvěry, hypotéky.“

3) Lucie S.: „Dobrý den, s manželem (35 a 40 let) řešíme změnu pojistných smluv životního pojištění. Celkem dobře jsme pojištěni na smrt, úraz ve vozidle (denní jezdění), drobný úraz, ale prakticky doposud jsme neřešili nemoci. Na co se zaměřit, na jaké částky, aby to mělo opravdu smysl, kdyby jeden z nás byl nemocný a nemohl by pracovat? Za jakoukoliv další připomínku co neopomenout Vám budeme vděčni. Děkuji.“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Lucie, děkuji za dotaz. Historicky komplexní krytí v ČR nebylo příliš obvyklé. V posledních letech však dochází ke změně, být pojištěn na vážné věci už není tak drahé pokrývá to výrazně více situací, než dříve – je to díky konkurenčnímu boji a zvyšujícímu příjmu obyvatel. Pojistné částky spočtete podle: 1) na kolik let chcete pokrýt propad příjmu? U invalidity je minimum na 3-5 let ročního příjmu, tzn. při příjmu 30 tis. čistého, je to na 3 roky 1,080 milionu. U závažných onemocnění je to alespoň 1 rok příjmu, tzn. 360 tis. 2) Jaká je výše vašich závazků (úvěrů) a za jak dlouho budou děti samostatné. Aby cena pojistky nebyla vysoká, můžete zvolit pojistnou částku s klesajícím průběhem.“

4) Elen: „dobrý den, zaujalo mě procentní rozdělení příjmu, který jste uvedl. Je možné jako dlouhodové investice brát penzijní připojištění, ruzné platby investičním fondům? Nebo ne. Dále je potřeba do 30% počítat krom hypotéky a všech dalších půjček i třeba platby různých pojištění? Děkuji.“

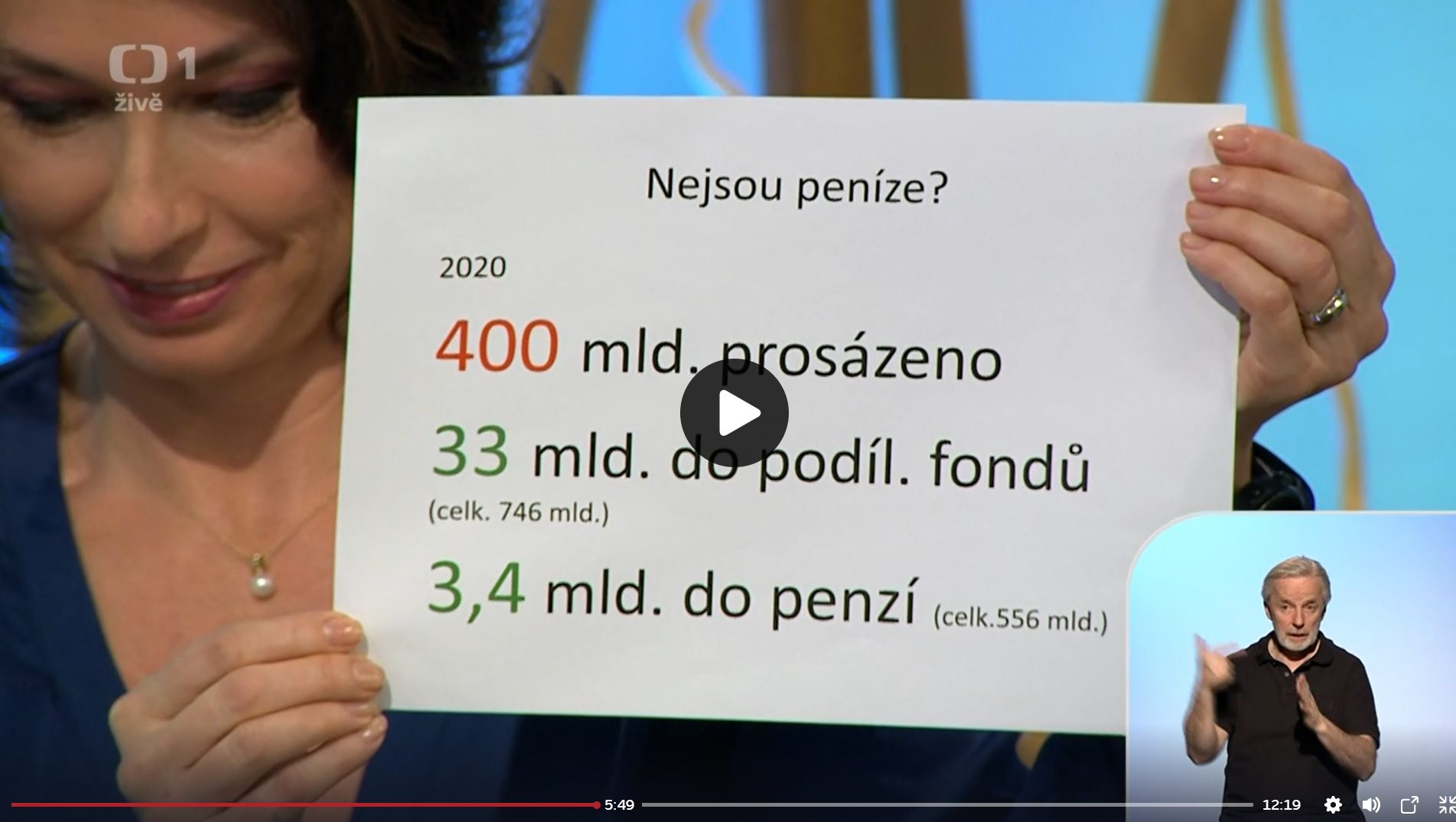

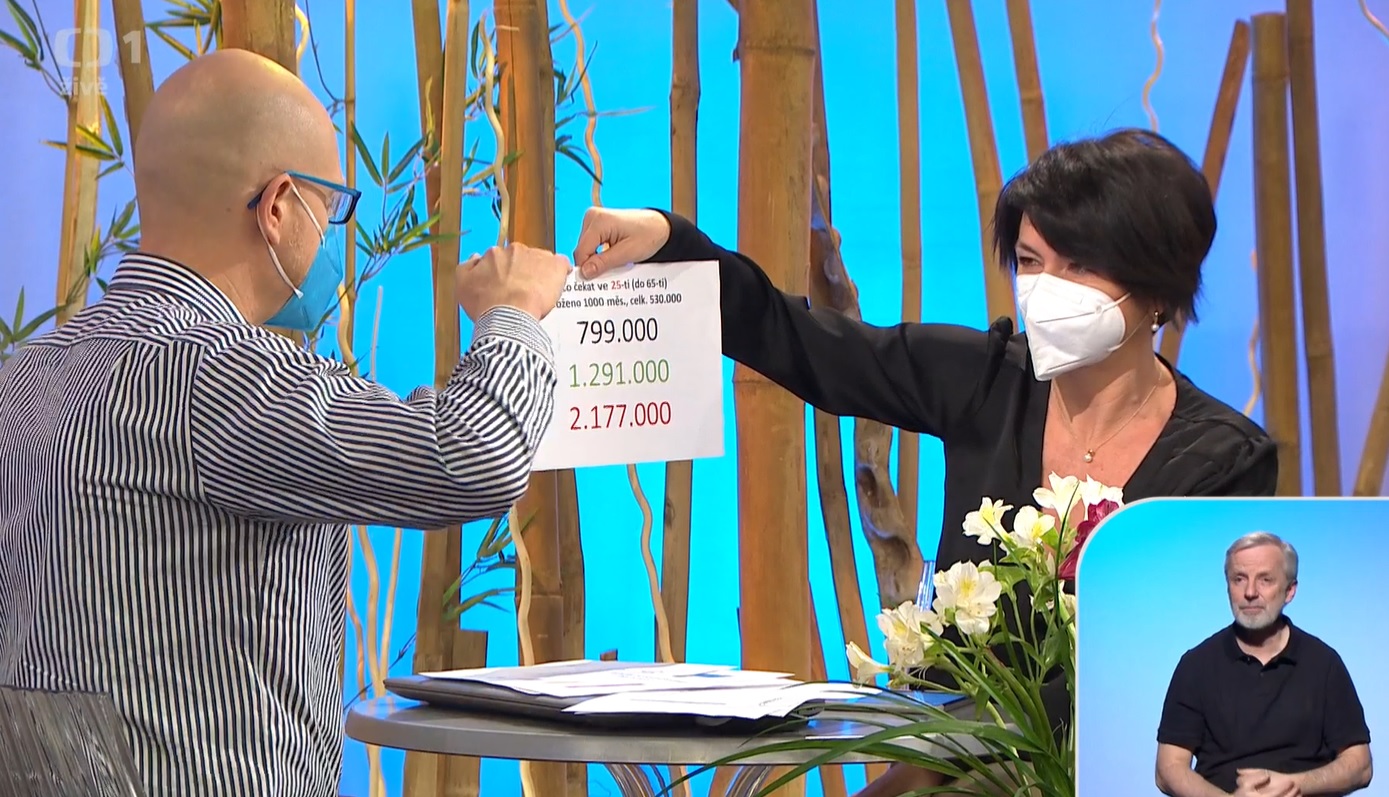

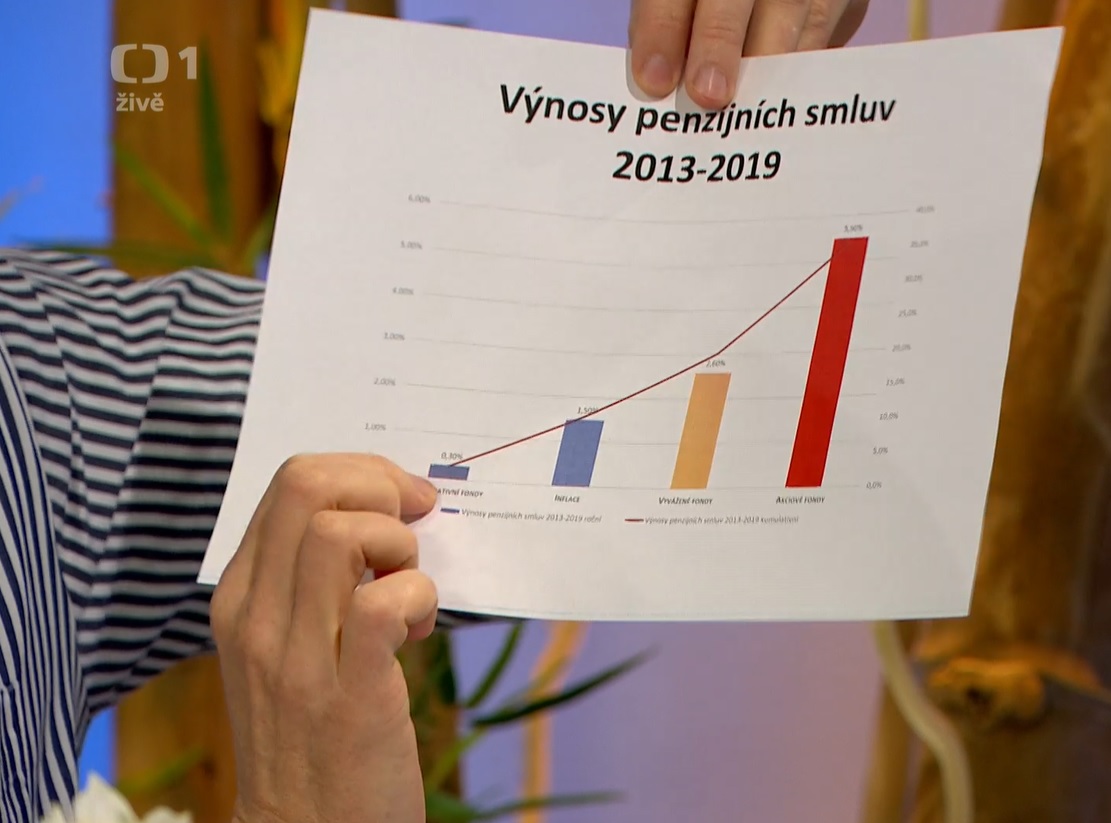

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Elen, děkuji za dotaz k pravidlu 10-20-30-40%. Penzijní připojištění – ano, to spadá do 20 % dlohodobé rezervy (podílové fondy také – díky vyššímu potenciálu výnosu). Musí to však být tzv. nové penzijko (Doplňkové penz. spoření), protože ve starém (do roku 2013) je potenciál výnosu minimální. Do 30 % příjmu by se ideálně měla vejít splátka hypotéky a energie. Pojištění bych bral do životní spotřeby, tedy do 40%.“

5) Petra Nová: „Dobrý den, pokud mám hypotéku na 2,5 mil. Kč a budu sjednávat životní pojištění – na jakou pojistnou částku ho sjednat? Děkuji.“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, paní Nová, Máte ještě malé děti? Nebo někoho, kdo je na vašem příjmu závislý? Pokud ne, tak stačí 2,5 milionu (můžete využít klesající pojistnou částku pro zlevnění). Doporučuji však nemít pojištěnou jen smrt, ale zejména invaliditu – když totiž “přežijete” tu nepříjemnou událost (úraz/nemoc), tak vám stoupnou výdaje s léčbou, klesnou příjmy a bez rezerv či pojištění se to řeší těžce.“

6) Mirek: „Víte o tom, že velké množství lidí má problém vůbec vyjít s příjmem a na spoření a pojistky jim prostě nezbývá?“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Mirku, ano, v dnešní době je to velmi těžké – tlak na spotřebu z médií a od ostatních je obrovský. Nicméně když ze svého příjmu (jakkoliv vysokého) nedokáži dát stranou alespoň 10% měsíčně, pak jakákoliv situace (větší výdaj, nezaměstnanost,…) může dopadnout neslavně – zaúvěrováním a osobním bankrotem.“

[button href=”/kontakt” style=”border” size=”medium”]Máte otázku ohledně pojištění? Zeptejte se zde.[/button]

7) Jitka Jurdova: „Dobrý den již 7 let jsem v německu a loni jsem se přestěhovala za přítelem do Františkových lázní. Pořád pracuji v německu ale chtěla bych tu v okolí koupit pozemek na zahradu. Jakou pujčku bych si měla vybrat . Jde o to že mám jen jeden učet v čr na který nepravidelně vkládám . v německu mám samosebou pravidený příjem.“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, paní Jurdová, tam kde kupujete nemovitost (ČR), tak tam si budete brát úvěr. Můžete doložit příjem z Německa (potvrzení od zaměstnavatele + výpis z účtu, kde vám chodí peníze, nevadí, že z německé banky) – to budou české banky bez problému akceptovat. Složitější to však bude se zástavou, pokud to bude zahrada (nestavební pozemek), ne každá banka to vezme jako vhodnou zástavu.“

8) Sarah: „Dobrý den chci se zeptat jestli je obvyklé,že si uzavřete životní pojistku kde vám garantují,že při úmrtí Vaší rodině vyplatí částku asi jednou tolik co vložíte na své životní pojištění a když se tohoto cílového věku náhodou dožijete tak Vám nevrátí ani částku kterou jste si tam poslal? Popravdě je tedy pro mě víc logické si dávat peníze stranou,než si vůbec nějaké životní pojištění dávat.“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Sarah, souhlasím s vámi. Patrně myslíte tzv. Kapitálové životní pojištění, které se dnes už nepoužívá (nízké pojistné částky, dražší poplatky za vedení smlouvy). Pak máte pravdu, je lepší peníze dávat bokem (spořit), či ještě lépe investovat tam, kde překonáte inflaci nejen oficiální (kolem 2 %) ale ideálně reálné, ta je kolem 6 %.“

9) Lenka: „Dobry den, pane Galle, porad jsem zapla teprve pred chvili, zaregistrovala jsem kratkou informaci o tom, kolik z rozpoctu vynalozit na co. A tak bych se rada zeptala, zda muzete doporucit knihu nebo web, odkud by se daly cerpat informace, jak vlastne sestavit domaci rozpocet. Zajimame, kolik procent prijmu by melo stacit na jidlo, domacnost, obleceni apod. Dekuji za Vas cas, Lenka.“

Ing. Jaroslav Gall, PhD., €FA™: „Zdravím Lenko, zkuste Nejbohatší muž z Babylonu, kde se hovoří o 10% z příjmu dávat stranou pro sichr. Pravidlo 10-20-30-40 patrně není v žádné publikaci(nebo o ní nevím), je to dle dlouhodobého empirického zjištění. Jak stavět domácí rozpočet? 1) udělejte si bilanci, tzn. porovnání výdajů a příjmů a stav aktuálních rezerv. 2) pobavte se plánech a budoucích výdajích (koupi auta, rekonstrukce, koupě nemovitosti, početí dětí, vzdělání dětí…) Kolik vás to bude stát? Tvoříte už dnes na to rezervu? Aby to nebyl náhoda, ale šance na realizaci plánů byly reálné. 3) Pak řešte, jakým způsobem tvořit rezervu (volba produktu záleží na časovém horizontu).“

10) Radana: „Dobry den,mam uverove zivotni pojisteni pro pripad smrti,ktere bylo sjednano k hypotéce. Doba trvani do r 2031. Pojistne cini 1728kc rocne. Smlouva od r 2006.Pojistena část uveru 400 000.Myslite, ze bych nasla nekde vyhodnejsi cenu? Dekuji.“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, Radano, je to možné, ale záleží na vašem věku a zdravotním stavu, pokud jste mladá a zdravá, tak je to možné. Nechte si udělat nabídku v několika pojišťovnách, uvidíte. Je také možné, že k hypotéce máte díky pojistce slevu na sazbě, tak prosím počítejte i tuto slevu při srovnání s ostatními pojišťovnami.“

11) jana novotna: „Dobry den, dostala jsem nabidku pracovat jako financni poradce . Nebylo mi vsak zatim sdeleno jake opravneni/certifikace k vykonu teto cinnosti budu potrebovat. muzete mi prosim poradit? Mam zajem tuto cinnost vykonavat kvalitne.“

Ing. Jaroslav Gall, PhD., €FA™: „Zdravím Jano, nároky na finanční poradce se zaplať bůh zvyšují. Minimálně maturita, několik certifikací u ČNB (pojištění, penze, úvěry). A jestli je vaším cílem být skutečným profíkem, tak si časem udělejte EFA (certifikát evropského finančního poradce). Tam je obrovské know-how na tvorbu a ochranu majetků klientů. Hodně štěstí!“

12) Josef Svárovský: „Dd. Není zbytečné i v důchodu platit životní pojištění ve výši 2.200 kč měsíčně. Neměl bych hodně zrušit nebo alespoň snížit. Důchod to docela zatěžuje. Dekuji“

Ing. Jaroslav Gall, PhD., €FA™: „Dobrý den, pane Svárovský, máte tam krytá nějaká rizika (smrt, úraz, nemoc)? Nebo je to čistě na spoření. Máte nějaké závazky, dluhy, či osobu, která je na vašem důchodu závislá? Pokud ne, tak jste pravděpodobně přepojištěn. Pokud čistě spoříte/investujete, tak je na vás, zda je to příliš. Poplatkově však spořit v životním pojištění je vyšší, takže dlouhodoběji je to efektivnější ve podílových fondech. Ještě efektivnější ve vašem věku je penzijní spoření (díky státnímu příspěvku) – státní podpora a rychlejší výběr peněz, bez sankcí a vstupních poplatků.“

[button href=”/kontakt” style=”border” size=”medium”]Chcete se také zeptat?[/button]